Author Archive

不在者財産管理人の手続きを解説|選任申立から報酬・権限まで

相続人に行方不明者が…不在者財産管理人制度で手続きを進めませんか?

「相続人の一人とどうしても連絡がとれない…」

「遺産分割協議が進まず、預貯金の解約も不動産の名義変更も、すべてが止まってしまった…」

相続が発生したものの、行方不明の相続人がいるために、このようなお悩みを抱えていらっしゃる方は少なくありません。大切なご家族が亡くなられた悲しみに加え、手続きが進まないことへの焦りや不安で、心身ともにお疲れのことと思います。

このような状況を打開するための法的な制度があります。それが「不在者財産管理人」制度です。

この制度を利用すれば、行方不明の方(不在者)の代わりに財産を管理し、必要な手続きを進める人(管理人)を家庭裁判所に選んでもらうことができます。管理人が不在者の代理人として遺産分割協議に参加することで、止まっていた相続手続きを再び動かすことが可能になるのです。

この記事では、不在者財産管理人制度の利用を検討されている方のために、

- 選任を申し立てるための具体的な手続きと書類の書き方

- 管理人にかかる報酬や費用の相場

- 管理人に選ばれた場合の権限と責任

といった核心部分を、司法書士が分かりやすく解説します。複雑に思える手続きも、一つひとつ手順を追っていけば理解しやすくなります。この記事を読み終える頃には、ご自身の状況で次に何をすべきかが明確になっているはずです。相続手続きの全体像については、相続人が行方不明|尼崎での探し方と遺産分割手続きを解説で体系的に解説していますので、併せてご覧ください。

不在者財産管理人の選任申立て|手続きと書類の書き方

不在者財産管理人を選任してもらうには、家庭裁判所に「選任申立て」を行う必要があります。ここでは、申立てから管理人が選ばれるまでの具体的な流れと、申立てに欠かせない書類の準備・書き方のポイントを詳しく見ていきましょう。

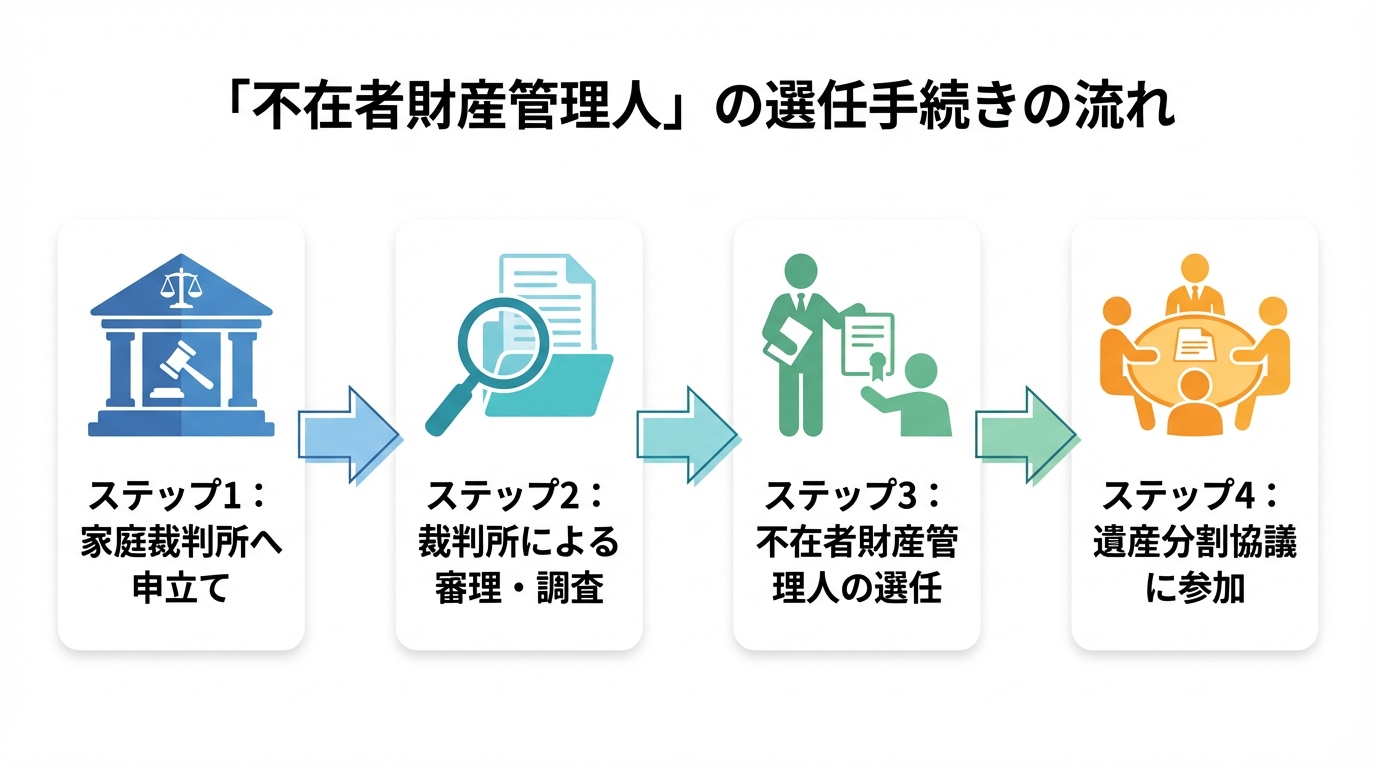

手続きの流れ:申立てから選任までの4ステップ

申立てから選任までの手続きは、大きく分けて以下の4つのステップで進みます。全体の流れを掴んでおくと、今どの段階にいるのかが分かり、安心して手続きを進められます。

- 準備:必要書類の収集

まずは、申立てに必要な書類を集めます。不在者の方の戸籍謄本や住民票の附票、財産に関する資料など、多岐にわたります。この段階でしっかりと準備できるかが、後の手続きをスムーズに進める鍵となります。 - 申立て:家庭裁判所へ書類を提出

必要書類がすべて揃ったら、申立書を作成し、不在者の従来の住所地または居所地を管轄する家庭裁判所に提出します。申立てができるのは、利害関係人(他の相続人や債権者など)や検察官です。 - 審理:裁判所による調査・面談

申立てが受理されると、家庭裁判所の調査官が申立人や管理人候補者と面談(審問)を行い、申立ての内容や事情について詳しく聞き取りをします。本当に不在者財産管理人が必要なのか、候補者は適任かなどを慎重に審査します。 - 選任:審判と公告

審理の結果、裁判所が管理人を選任する必要があると判断すれば、「審判」という形で決定が下されます。選任までに要する期間は、事案や裁判所の運用により異なります。

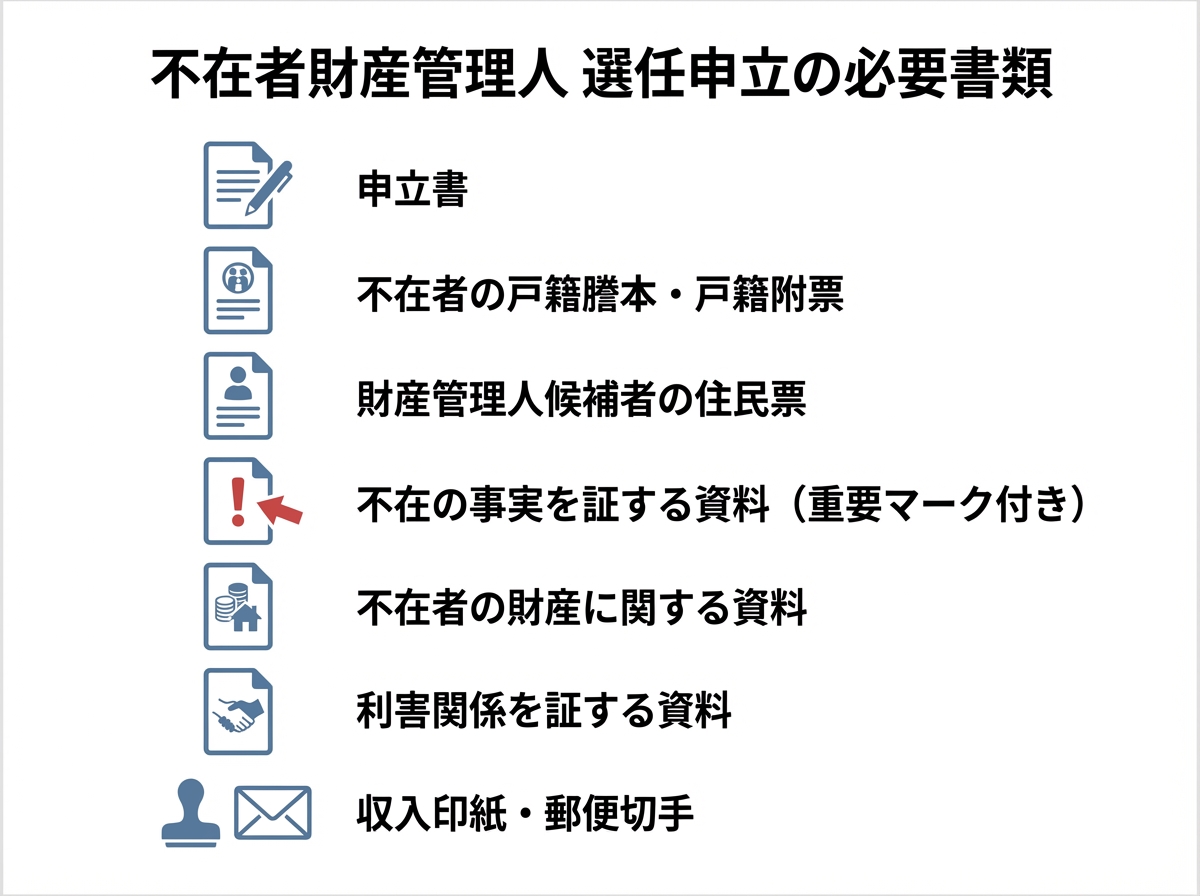

必要書類一覧と収集のポイント

申立てには、主に以下の書類が必要です。事案によって追加の書類を求められることもありますので、事前に管轄の家庭裁判所に確認することをおすすめします。

| 書類名 | 収集のポイント・注意点 |

|---|---|

| 申立書 | 家庭裁判所のウェブサイトで書式を入手できます。書き方は次の項目で詳しく解説します。 |

| 不在者の戸籍謄本・戸籍附票 | 不在者の本籍地、最後の住所地の市区町村役場で取得します。戸籍を辿ることで、本当に相続人がその方で間違いないかを確認します。 |

| 財産管理人候補者の住民票または戸籍附票 | 候補者を立てる場合に必要です。候補者の住所地の市区町村役場で取得します。 |

| 不在の事実を証する資料 | ここが重要なポイントです。「単に連絡が取れない」だけでは不十分で、客観的な証拠が求められます。具体的には、宛先不明で返送された郵便物、警察への捜索願受理証明書、親族からの「何年も音信不通である」旨の上申書などが該当します。 |

| 不在者の財産に関する資料 | 不動産の登記事項証明書(登記簿謄本)、預貯金通帳のコピー、固定資産評価証明書など、不在者がどのような財産を持っているかを示す資料を、分かる範囲で準備します。 |

| 利害関係を証する資料 | 申立人が相続人であれば、申立人の戸籍謄本など、不在者との関係性を示す資料が必要です。 |

| 収入印紙・郵便切手 | 申立て手数料として800円分の収入印紙と、連絡用の郵便切手(金額は裁判所により異なる)が必要です。 |

申立書の書き方:記載例で見る重要項目

申立書の中でも特に重要なのが「申立ての趣旨」と「申立ての理由」です。ここをいかに説得力をもって書けるかが、裁判所の判断に大きく影響します。

申立ての趣旨

ここでは、「何を裁判所にお願いしたいのか」を簡潔に記載します。

【記載例】

「申立人(または、○○)を不在者○○の財産管理人として選任することを求める。」

「不在者○○のために財産管理人の選任を求める。」

このように、結論を明確に記述します。

申立ての理由

ここは、申立てに至った経緯や、なぜ不在者財産管理人を選任する必要があるのかを具体的に説明する最も重要な部分です。

【記載のポイント】

- 不在の状況:いつから、どのような経緯で連絡が取れなくなったのかを時系列で具体的に書きます。「最後の連絡は〇年〇月頃で、以降、電話もつながらず、手紙も宛先不明で返送される状況が続いている」など。

- 管理の必要性:なぜ今、管理人を選任しなければならないのかを明確にします。例えば、「被相続人△△の遺産分割協議を行いたいが、不在者○○がいないため協議ができず、相続手続きが停滞している」「不在者所有の不動産が空き家となっており、倒壊の危険があるため管理が必要」といった具体的な事情を記載します。

- 候補者について:管理人候補者を立てる場合は、その人がなぜ管理人にふさわしいのか(不在者との関係、職業、財産管理の能力など)を説明します。

裁判所は、この理由を読んで「確かに管理人を選任しないと、申立人や関係者が困る状況だな」と納得する必要があります。感情的に訴えるのではなく、客観的な事実を淡々と、しかし具体的に記述することが大切です。

申立書の書式や記載例は、裁判所のウェブサイトで確認できますので、参考にしながら作成を進めるとよいでしょう。

参照:不在者財産管理人選任の申立書 | 裁判所

不在者財産管理人の報酬と費用|相場と予納金について

不在者財産管理人を選任するにあたり、多くの方が心配されるのが費用面です。費用は大きく分けて「管理人への報酬」と「裁判所に納める予納金」の2つがあります。それぞれについて、誰が、いつ、いくらくらい負担するのかを見ていきましょう。

管理人への報酬は誰がいくら払うのか?

不在者財産管理人は、不在者の財産を管理するという重要な職務を担うため、その対価として報酬を受け取ることができます。

- 支払元:原則として、不在者本人の財産から支払われます。申立人が直接支払うわけではありません。

- 金額の相場:報酬額は法律で決まっているわけではなく、管理する財産の額や内容、業務の複雑さなどを考慮して、家庭裁判所が「報酬付与の審判」によって決定します。

- 専門家か親族か:弁護士や司法書士などの専門家が管理人に選任された場合は、その専門性に応じた報酬が支払われます。一方、親族が管理人になった場合は、無報酬とされるケースや、比較的低額な報酬となることが多いです。

裁判所に納める予納金とは?

予納金とは、申立ての際に、申立人があらかじめ家庭裁判所に納めるお金のことです。これは、将来的に管理人の報酬や管理費用を支払うための原資を確保する目的があります。

- 目的:管理人の報酬や、財産管理にかかる経費(固定資産税の支払いや建物の修繕費など)の支払いに充てられます。

- 金額の目安:予納金の額は事案によって異なり、不在者の財産の内容から管理に必要な費用(報酬を含む。)に不足が出る可能性がある場合などに、家庭裁判所から相当額の予納金の納付を求められることがあります。

- 負担者と返還:この予納金は、申立人が立て替えて納める必要があります。ただし、これはあくまで立て替えです。管理業務が終了した時点で予納金が残っていれば、その残額は申立人に返還されます。

申立人にとっては一時的に大きな負担となる可能性がありますので、事前にどのくらいの予納金が必要になりそうか、専門家に相談しておくと安心です。

不在者財産管理人の職務権限と責任|辞任と越権行為のリスク

もしご自身が不在者財産管理人の候補者となった場合、その職務内容や権限、そして伴う責任について正しく理解しておくことが極めて重要です。「どこまでやっていいのか?」「一度引き受けたら辞められないのか?」といった疑問や不安を解消していきましょう。

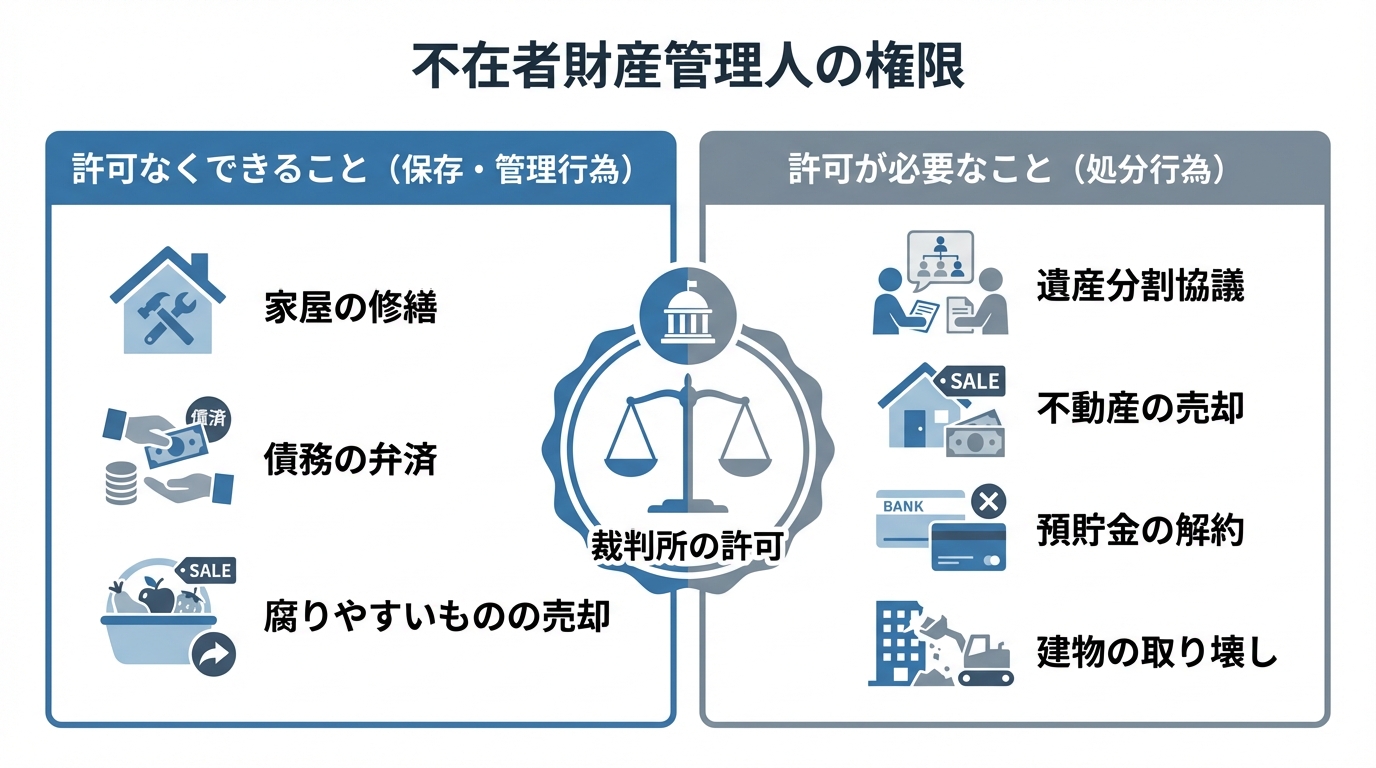

管理人の権限:保存行為と権限外行為許可

不在者財産管理人の権限は、民法で定められており、大きく2つに分けられます。

① 保存行為・管理行為(許可なくできること)

財産の価値を現状のまま維持するための行為です。具体的には、壊れた家屋の修繕、期限が到来した債務の弁済、腐りやすいものを売却して金銭に換えることなどが該当します。これらの行為は、管理人の判断で家庭裁判所の許可なく行うことができます。

② 処分行為(許可が必要なこと)

財産の性質を変えてしまうような行為です。これを行うには、事前に

「権限外行為許可」

を家庭裁判所に申し立て、許可を得る必要があります。

【権限外行為の具体例】

- 遺産分割協議への参加

- 不動産の売却

- 預貯金の解約

- 建物の取り壊し

- 訴訟の提起

相続手続きを進めるためには、遺産分割協議が不可欠です。管理人が不在者の代理人としてこの協議に参加することは、まさにこの「処分行為」にあたるため、必ず家庭裁判所の許可が必要になります。例えば、

相続した不動産を売却

して金銭で分けるような場合も、権限外行為許可が必須です。

一度なったら辞められない?辞任できる正当な事由とは

「もし管理人になった後、事情が変わって続けられなくなったら…」と心配される方もいらっしゃるかもしれません。

結論から言うと、不在者財産管理人は、自己都合で自由に辞任することはできません。これは、不在者の財産を守るという重い責任を担っているためです。

ただし、病気や転勤、高齢といった、職務の遂行が困難となる「正当な事由」がある場合には、家庭裁判所に辞任の許可を申し立てることができます。裁判所がその理由を正当だと認めれば、辞任が許可され、後任の管理人が選任されることになります(これを「改任」といいます)。管理人になるということは、長期にわたって責任を負う可能性があることを十分に理解し、慎重に判断する必要があります。

越権行為のリスクと損害賠償責任

最も注意しなければならないのが「越権行為」です。

越権行為とは、家庭裁判所の権限外行為許可を得ずに、勝手に処分行為を行ってしまうことを指します。例えば、許可なく遺産分割協議書に署名・捺印したり、不在者名義の不動産を売却したりするケースがこれにあたります。

越権行為は、家庭裁判所の権限外行為許可を得ずに処分行為を行ってしまうことを指します。権限外行為許可が必要な行為を無許可で行うと、手続が進められないなど重大な支障が生じ得ます。さらに、その無効な行為によって他の相続人や第三者に損害を与えてしまった場合、管理人が損害賠償責任を負う可能性があります。

不在者財産管理人は、善良な管理者の注意をもって職務を行う義務(善管注意義務)を負っています。「知らなかった」では済まされない厳しい責任が伴うため、自身の権限の範囲を正確に理解し、少しでも判断に迷うことがあれば、必ず家庭裁判所に確認するか、専門家に相談することが不可欠です。

関連する法律については、下記をご参照ください。

参照:民法 | e-Gov法令検索

不在者財産管理人に関するよくあるご質問

最後に、申立てを検討されている方や、管理人候補者の方からよく寄せられる質問にお答えします。

Q. 候補者は誰でもなれますか?自分でなることも可能ですか?

A. 不在者財産管理人になるための特別な資格は必要ありません。そのため、申立人自身や他の親族が候補者となることも理論上は可能です。

ただし、遺産分割協議のように、管理人と他の相続人との間で利害が対立する(利益相反)可能性がある場面では、親族が管理人になるのは難しいことが多いです。なぜなら、管理人はあくまで不在者の利益のために行動しなければならず、他の相続人の立場で協議に参加することはできないからです。このようなケースでは、公平中立な第三者として、弁護士や司法書士などの専門家が家庭裁判所によって選任されるのが一般的です。これは、親が未成年の子の代理人として遺産分割協議に参加できない場合に特別代理人が選ばれるのと似た考え方です。

Q. 管理人の仕事はいつまで続きますか?

A. 管理人の任務は、以下のいずれかの事由が発生するまで続きます。

- 不在者本人が現れ、自分で財産管理を始めたとき

- 不在者の死亡が確認され、相続が開始したとき

- 不在者について失踪宣告がされ、死亡したとみなされたとき

- 管理すべき財産がなくなったとき

よくある誤解として、「遺産分割協議が終われば任務も終了する」と思われがちですが、そうではありません。遺産分割協議が終わっても、上記のいずれかの事由が発生しない限り、管理人の任務は継続します。場合によっては、不在者の財産を清算する相続財産清算人への引き継ぎが必要になることもあります。

Q. 失踪宣告とはどう違いますか?どちらを選ぶべきですか?

A. 不在者財産管理人制度と失踪宣告は、どちらも行方不明者がいる場合に利用する制度ですが、根本的な前提が異なります。

- 不在者財産管理人:不在者が「生きている」ことを前提に、その財産を管理・保存する制度です。

- 失踪宣告:不在者が「死亡した」と法的にみなす制度です。これにより、不在者を被相続人とする相続が開始します。

どちらの制度を選ぶべきかは、状況によって異なります。不在者が生きている可能性が高い場合や、死亡したとみなすことに抵抗がある場合は、まず不在者財産管理人制度を利用するのがよいでしょう。一方、行方不明になってから7年以上が経過し、生死が全く不明な場合は、失踪宣告を検討することになります。どちらが適切か、ご自身の状況に合わせて慎重に判断する必要があります。

手続きが複雑で不安な方は、司法書士にご相談ください

ここまでご覧いただいたように、不在者財産管理人の選任申立ては、多くの書類準備が必要な上、裁判所とのやり取りも発生する専門的で複雑な手続きです。また、管理人になった場合の権限や責任も非常に重く、法的な知識なしに対応するのは大きなリスクを伴います。

もし、ご自身での手続きに少しでも不安を感じたり、何から手をつけて良いか分からなかったりする場合は、私たち司法書士にご相談ください。

司法書士は、相続手続きの専門家として、複雑な書類の作成から収集、家庭裁判所への申立てまで、トータルでサポートすることができます。私たちが間に入ることで、あなたの手続きに関する負担を軽減し、法的なリスクに配慮しながら、相続手続きを進めるお手伝いができます。

当事務所では、相続手続きをまるごとサポートするプランもご用意しております。一人で悩まず、まずは一度、お気軽にお話をお聞かせください。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

地役権設定の完全ガイド|登記手続き・費用・拒否トラブル解決策

地役権とは?隣の土地を使うための大切な権利

「自分の土地から公道に出るには、隣の土地を通るしかない」「水道管を引くのに、どうしてもお隣の敷地を経由する必要がある」——。土地の利用で、このようなお悩みを抱えていませんか?そんな「困った」を解決する法的な権利が「地役権(ちえきけん)」です。

簡単に言うと、地役権とは「自分の土地(要役地)の使い勝手を良くするために、お隣の土地(承役地)の一部を使わせてもらう権利」のことです。これは、当事者間の契約によって設定され、法務局で登記をすることで、将来土地の所有者が変わったとしても、その権利を主張し続けることができます。

この記事では、地役権を設定するための具体的な手続きや費用、そして最も心配な「お隣さんから承諾を得られない場合」のトラブル解決策まで、専門家である司法書士が分かりやすく解説します。地役権に関する全体像については、不動産登記はなぜ必要か?で体系的に解説しています。

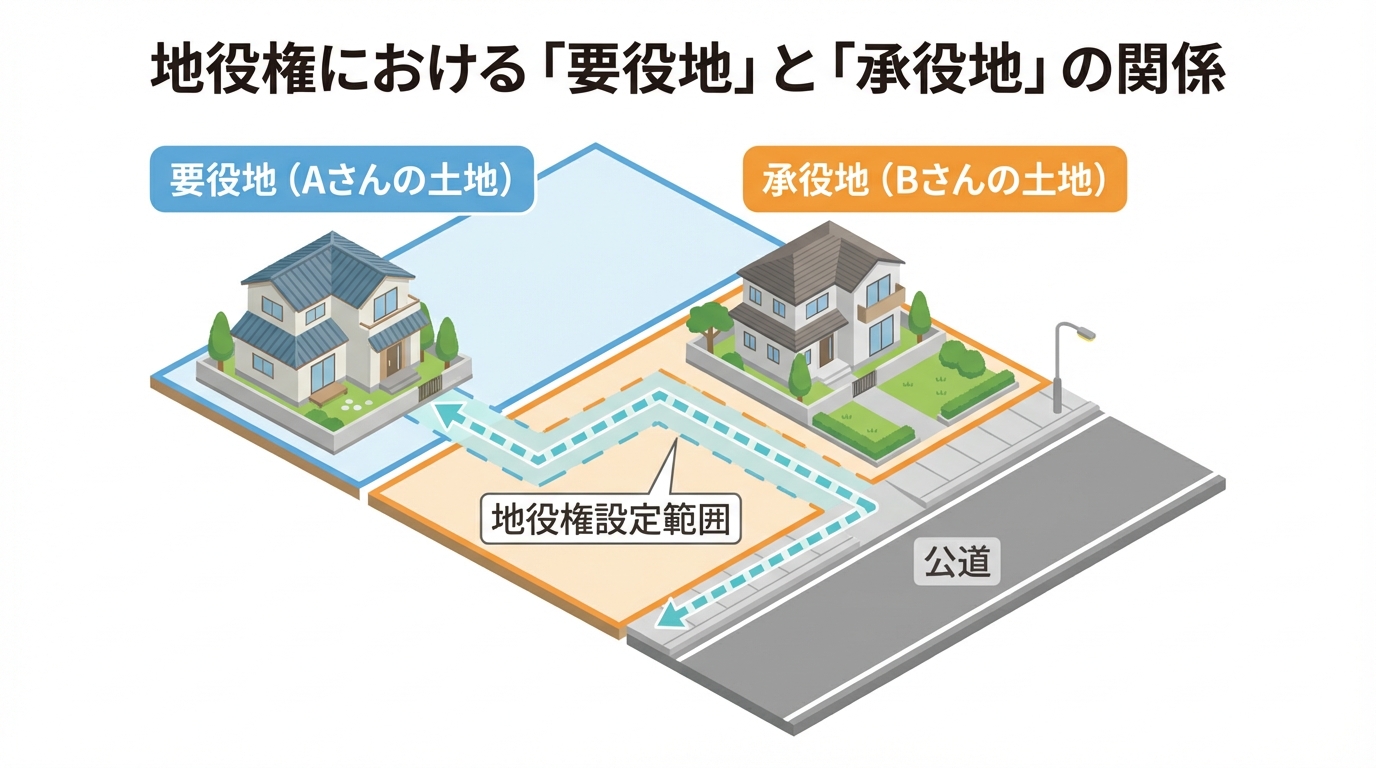

「要役地」と「承役地」の関係性を図で理解する

地役権の話を進める上で、必ず登場するのが「要役地」と「承役地」という言葉です。少し難しく聞こえるかもしれませんが、関係性はとてもシンプルです。

- 要役地(ようえきち):便益を受ける側の土地(あなたの土地)

- 承役地(しょうえきち):便益を提供する側の土地(お隣の土地)

例えば、Aさんの土地(要役地)が公道に出るために、Bさんの土地(承役地)の一部を通らせてもらう、というケースを考えてみましょう。この場合、Aさんの土地の利便性が高まるので「要役地」、Bさんの土地はAさんのために利用を承諾するので「承役地」となります。

通行だけじゃない!地役権の主な目的と種類

地役権と聞くと「通行」のイメージが強いかもしれませんが、目的はそれだけではありません。様々な目的で設定することが可能です。

- 通行地役権:公道への出入りのために他人の土地を通行する権利。最も一般的な地役権です。

- 送電線地役権:送電線を上空に設置するために、土地の上空を利用する権利。

- 日照地役権:自分の土地の日当たりを確保するために、隣の土地に高い建物を建てないように制限する権利。

- 用水地役権:農業用水などを自分の土地に引くために、他人の土地に水路を設置したり利用したりする権利。

このように、ご自身の状況に合わせて様々な目的で設定できるのが地役権の特徴です。

似ているけど違う「囲繞地通行権」との決定的な違い

地役権とよく混同される権利に「囲繞地(いにょうち)通行権」があります。これは、他の土地に囲まれて公道に出られない土地(袋地)の所有者が、法律上当然に、周りの土地を通行できる権利です。

両者は「他人の土地を通れる」という点で似ていますが、その性質は全く異なります。トラブルを避けるためにも、違いをしっかり理解しておくことが重要です。

| 項目 | 地役権 | 囲繞地通行権 |

|---|---|---|

| 発生原因 | 当事者間の契約によって発生 | 法律の規定により当然に発生 |

| 通行料(償金) | 契約で自由に決められる(無償も可) | 原則として支払う義務がある |

| 通行範囲 | 契約で自由に決められる(自動車の通行も可) | 必要最小限の範囲に限られる |

| 登記 | 可能(第三者に対抗できる) | 不要(登記なしでも主張できるとされる) |

一番の大きな違いは、地役権が当事者の「合意」に基づく契約であるのに対し、囲繞地通行権は法律で認められた権利である点です。囲繞地通行権はあくまで最終手段であり、通行範囲も最小限に制限されます。そのため、自動車での通行を確保したい場合など、より柔軟な利用を望むのであれば、当事者間で話し合い、地役権を設定するのが望ましいと言えるでしょう。隣地との関係は、不動産の共同所有と同様に、将来のトラブルを避けるために明確な取り決めが重要です。

地役権設定にかかる費用の全て【相場と内訳】

地役権を設定する際、具体的にどれくらいの費用がかかるのかは、最も気になるところだと思います。費用は大きく分けて「必ずかかる実費」と「専門家に依頼した場合の報酬」の2つに分かれます。

必ずかかる実費「登録免許税」の計算方法

地役権設定の登記を法務局に申請する際には、「登録免許税」という税金を納める必要があります。これは法律で金額が定められています。

登録免許税 = 承役地1筆につき1,500円

例えば、お隣の土地1筆(土地の登記簿上の単位)の上に地役権を設定する場合、登録免許税は1,500円となります。もし、2筆にまたがって設定する場合は、1,500円 × 2筆 = 3,000円となります。

司法書士への依頼費用、報酬の相場は?

地役権の設定は、当事者間の権利関係を明確にする重要な手続きです。後々のトラブルを防ぐためにも、専門家である司法書士に依頼するのが一般的です。その場合の報酬相場は、依頼する内容にもよりますが、おおよそ5万円~10万円程度が目安となります。

司法書士の報酬には、主に以下のような業務が含まれます。

- 登記申請の代理:法務局への複雑な登記申請手続きを全て代行します。

- 地役権設定契約書の作成:法的に有効で、将来のトラブルを防ぐための契約書を作成します。

- 地役権図面の要否確認・手配:承役地の一部に地役権を設定する場合、どの範囲かを特定するための図面(地役権図面)が必要になることがあります。その要否を判断し、必要であれば土地家屋調査士への作成依頼を手配します。

正確な費用は事案によって異なりますので、まずは一度ご相談いただき、お見積もりを取ることをお勧めします。不動産取引における司法書士の役割と同様に、権利を確実に保全するための重要な投資とお考えいただければと思います。

【事例別】費用総額のシミュレーション

では、実際にどれくらいの費用がかかるのか、簡単なモデルケースでシミュレーションしてみましょう。

【ケース】隣の土地1筆に、通行を目的とした地役権を設定する手続きを司法書士に依頼する場合

- 登録免許税:1,500円

- 司法書士報酬:約60,000円(契約書作成、登記申請代理などを含む)

- その他実費:数千円(登記事項証明書取得費用、郵送費など)

合計:約6万5,000円~

※事案の難易度や、地役権図面の作成が必要かどうかによって費用は変動します。あくまで目安としてお考えください。

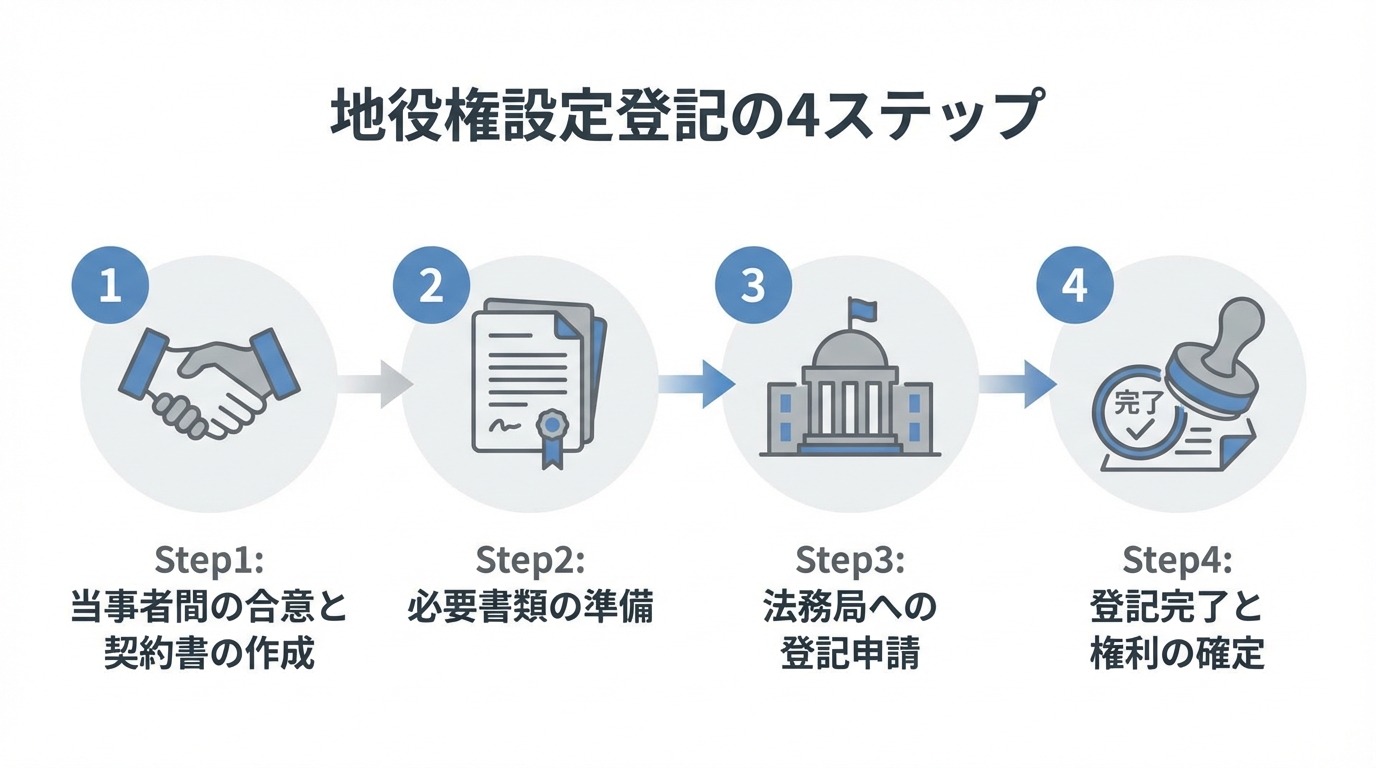

地役権設定登記の4ステップ|手続きの流れと必要書類

地役権を設定すると決めたら、どのような流れで進んでいくのでしょうか。ここでは、当事者間の合意から登記完了までの流れを4つのステップに分けて解説します。

ステップ1:当事者間の合意と契約書の作成

まず最も重要なのが、要役地と承役地の所有者双方の合意です。口約束だけでも契約は成立しますが、後々の「言った、言わない」というトラブルを防ぐため、必ず「地役権設定契約書」を書面で作成しましょう。

契約書には、最低でも以下の項目を盛り込む必要があります。

- 当事者の表示(誰と誰が契約するのか)

- 対象となる土地の表示(どの土地が要役地で、どの土地が承役地か)

- 地役権設定の目的(通行、送水など、何のために設定するのか)

- 地役権の範囲(承役地のどの部分を利用するのか)

- 対価(通行料など)の有無と金額、支払方法

- 存続期間(永久とするのか、期間を定めるのか)

これらの内容は、当事者間の関係を良好に保つための根幹となります。特に契約書の作成は、専門的な知識が求められるため、司法書士にご相談ください。

ステップ2:登記申請のための必要書類を準備する

契約が成立したら、法務局へ登記申請するための書類を準備します。主に以下の書類が必要です。

【承役地の所有者(登記義務者)が準備するもの】

- 登記識別情報通知(または登記済権利証):いわゆる土地の権利証です。

- 印鑑証明書(発行後3ヶ月以内のもの)

- 実印

【要役地の所有者(登記権利者)が準備するもの】

- 住民票

- 認印

【双方で準備・作成するもの】

- 地役権設定契約書(登記原因証明情報)

- 登記申請書

- 地役権図面(承役地の一部に設定する場合に必要)

- 委任状(司法書士に依頼する場合)

万が一、権利証や登記識別情報を紛失してしまった場合でも、事情に応じて特別な手続きを利用して登記申請ができる場合がありますので、まずは専門家にご相談ください。

ステップ3:法務局への登記申請

必要書類がすべて揃ったら、承役地の所在地を管轄する法務局へ登記申請を行います。登記は、権利者(要役地所有者)と義務者(承役地所有者)が共同で申請するのが原則です。

このステップは、司法書士にご依頼いただければ、書類作成から申請、完了後の書類受け取りまで、すべて代理で行います。平日に法務局へ行く時間がない方でも、スムーズに手続きを進めることができます。

ステップ4:登記完了と権利の確定

登記申請後、法務局の登記官による審査が行われ、不備がなければ概ね数日~数週間程度で登記が完了します。登記が完了すると、法務局から登記識別情報通知などの完了書類が発行されます。

この登記が完了することで、あなたの地役権は法的に保護され、第三者に対してもその権利を主張できる「対抗力」を持つことになります。例えば、将来、承役地の所有者が土地を売却して所有者が変わったとしても、新しい所有者に対して「ここを通る権利があります」と堂々と主張できるのです。この「対抗力」を得ることが、登記を行う最大の目的と言えます。

承諾を拒否されたら?円満解決に向けた5つの対処ステップ

地役権設定の最大の難関は、承役地の所有者から承諾を得ることです。もし、お隣の方から「承諾できない」と拒否されてしまったら、どうすればよいのでしょうか。感情的にならず、冷静に対処するための5つのステップをご紹介します。

ステップ1:まずは拒否の理由を冷静にヒアリングする

最初から喧嘩腰になってはいけません。まずは「なぜ承諾していただけないのでしょうか?」と、相手の理由を丁寧に聞く姿勢が何よりも大切です。相手にも、土地を守りたいという正当な理由があるはずです。

- 「知らない人が敷地を通るのが不安」というプライバシーへの懸念

- 「将来、家を建て替えるときに邪魔にならないか」という土地利用への不安

- 「昔、親の代で何かトラブルがあった」という過去の経緯

相手の立場や気持ちを理解しようと努めることが、解決への第一歩です。まずは反論せず、傾聴に徹しましょう。

ステップ2:相手の懸念を解消する代替案を提示する

相手の拒否理由が分かったら、その懸念を解消するための代替案を具体的に提示します。こちらが一方的に利益を得るのではなく、相手のデメリットをいかに減らせるかを考えるのが交渉のコツです。

- 懸念:「防犯面が心配」→ 代替案:「通行時間を日中に限定する」「防犯カメラの設置費用を負担する」

- 懸念:「土地の価値が下がりそう」→ 代替案:「相応の通行料(償金)を毎年支払う」「固定資産税の負担分を支払う」

- 懸念:「通路が荒れるのが嫌だ」→ 代替案:「通路部分の砂利敷きや舗装費用を全額負担し、維持管理も責任を持って行う」

このように、相手の不安に寄り添った譲歩案を示すことで、話し合いが進展する可能性があります。

ステップ3:書面でのやり取りに切り替える

口頭での話し合いが平行線をたどるようであれば、一度冷静になる期間を置く意味でも、書面でのやり取りに切り替えるのが有効です。手紙や提案書という形で、こちらの要望と、相手の懸念に対する配慮や代替案を丁寧にまとめます。

書面にすることで、感情的な応酬を避け、お互いに内容を客観的に検討することができます。また、後々の「言った、言わない」というトラブルを防ぐ証拠としても機能します。

ステップ4:第三者(専門家)を交えて協議する

当事者同士では、どうしても感情が先に立ってしまい、冷静な話し合いが難しいケースも少なくありません。そのような場合は、弁護士への相談や、司法書士に登記・契約書面の作成等の手続きを依頼し、法的観点からの助言を受けることを検討しましょう。

専門家が間に入ることで、

- 法的な論点が整理され、話がスムーズに進む

- 相手方も、こちらの要求が正当なものであると理解しやすくなる

- 感情的なしこりを残さず、客観的な落としどころを見つけやすくなる

といったメリットがあります。専門家への相談は、こじれてしまった関係を修復し、事態を打開する有効な一手です。当事者だけで抱え込まず、専門家を交えた協議を検討しましょう。

ステップ5:最終手段としての調停・訴訟

あらゆる交渉を尽くしても合意に至らない場合、最終的な手段として、裁判所での「調停」や「訴訟」という手続きがあります。

- 調停:裁判所で調停委員を介して話し合い、合意による解決を目指す手続き。

- 訴訟:裁判官が法的な判断を下す手続き。

ただし、これらはあくまで最終手段です。時間や費用、そして何より精神的な負担が大きく、ご近所との関係に決定的な亀裂を生む可能性もあります。この段階に進む前に、できる限りの交渉努力を尽くすことが賢明です。

地役権設定でよくある質問

最後に、地役権設定に関してよく寄せられる質問にお答えします。

Q. 地役権を登記しないと、どんなリスクがありますか?

A. 最大のリスクは、承役地の所有者が変わった場合に、新しい所有者に対して地役権を主張できなくなる可能性があることです。当事者間の契約(合意)だけでは、その二人の間でしか効力がありません。例えば、承役地の所有者が土地を売却したり、亡くなって相続が発生したりした場合、新しい所有者から「そんな話は聞いていない。今日から通らないでくれ」と言われても、法的に対抗することが難しくなります。不動産登記は、あなたの権利を未来にわたって守るための、非常に重要な「保険」なのです。

Q. 通行料(対価)は支払う必要がありますか?相場は?

A. 地役権の対価(通行料など)は、法律で支払いが義務付けられているわけではありません。当事者間の契約によって、有償にするか無償にするか、自由に決めることができます。

無償とすることも可能ですが、土地の利用に制約を受ける承役地所有者への配慮や、円満な関係を維持するために、何らかの対価を支払うケースが多いです。明確な相場はありませんが、近隣の駐車場料金や、承役地の固定資産税額などを参考に、当事者間で納得できる金額を協議して決めるのが一般的です。

Q. 地役権に期限はありますか?一度設定したら永久ですか?

A. 存続期間も、対価と同様に当事者間の契約で自由に設定できます。期間を定めず「永久」とすることもできますし、「子どもが独立するまでの20年間」といったように期間を区切ることも可能です。また、地役権には消滅時効(原則20年)があり、継続的でなく行使される地役権は最後の行使の時から、継続的に行使される地役権は行使を妨げる事実が生じた時から起算して、時効により消滅する可能性があります。もし地役権が不要になった場合は、地役権の抹消登記を行うことになります。より具体的な手順については、地役権の抹消登記をご覧ください。

まとめ|地役権設定は専門家への相談が円満解決の近道です

この記事では、地役権設定の手続き、費用、そして承諾を拒否された場合の対処法について解説しました。

地役権の設定で最も大切なのは、お隣との良好な関係を築き、円満な合意を形成することです。そのためには、相手の立場を尊重し、誠実な交渉を重ねる必要があります。

しかし、当事者だけでは感情的になってしまったり、法的に不備のある契約を結んでしまったりするリスクも少なくありません。複雑な手続きや難しい交渉は、一人で抱え込まないでください。

私たち司法書士は、法律の専門家として、地役権設定契約書などの書面作成や登記申請手続の支援を通じて、手続面からトラブル予防をサポートします。スムーズで後々のトラブルのない地役権設定を実現するために、ぜひ一度、お気軽にご相談ください。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

相続人が行方不明|尼崎での探し方と遺産分割手続きを解説

相続人が行方不明・音信不通…遺産分割は全員参加が絶対条件

「亡くなった父の相続手続きを進めたいのに、兄(弟)がどこにいるか分からず、連絡もつかない…」

「もう何十年も会っていない親族が相続人に含まれていて、遺産分割協議が始められない…」

尼崎市で相続問題に直面されている方の中には、このような深刻なお悩みを抱えている方もいらっしゃるのではないでしょうか。大切なご家族を亡くされた悲しみに加え、手続きが進まないことへの焦りや不安で、心身ともに疲弊されているかもしれません。

まず、ご理解いただきたい大切な原則があります。それは、遺産の分け方を決める遺産分割協議には、相続人全員の参加が法律で定められているということです。

たとえ一人でも行方不明の相続人がいる場合、その方を無視して他の相続人だけで進めた遺産分割協議は法的に無効となってしまいます。預貯金の解約も、不動産の名義変更も、何もかもがストップしてしまうのです。

「どうせ見つからないだろう」「きっと相続に興味はないはずだ」といった自己判断で進めてしまうことは、後々さらに大きなトラブルを招く原因となります。まずはこの問題を直視し、正しい手順で解決へ向かうことが何よりも大切です。

このまま放置は危険!相続人が行方不明で生じる5つのリスク

「そのうち連絡がつくかもしれない」「手続きが面倒だ…」と、問題を先送りにしたくなるお気持ちはよく分かります。しかし、行方不明の相続人を放置し続けることは、想像以上に深刻な事態を引き起こす可能性があります。あなたの大切な財産とご家族を守るためにも、まずはそのリスクを具体的に知ってください。

1. 預貯金の解約や不動産の名義変更(相続登記)ができない

最も身近で、すぐに直面する問題がこれです。金融機関は、原則として相続人全員の署名・押印がある遺産分割協議書を求めますが、遺産分割前でも、一定の範囲で共同相続人が単独で払戻しを受けられる制度(民法909条の2)を利用できる場合があります。また、法務局も不動産の名義変更(相続登記)を受け付けてくれません。

つまり、遺産は完全に「塩漬け」状態になってしまいます。さらに、2024年4月からは相続登記が義務化されたため、正当な理由なく放置すれば過料の対象となる可能性もあり、法的な義務違反にもつながってしまうのです。

2. 相続税の申告期限に間に合わず、特例が使えなくなる

相続税の申告と納税は、相続の開始を知った日の翌日から10ヶ月以内に行わなければなりません。この期限は、相続人が行方不明であっても延長されることはありません。

もし遺産分割が決まらないまま申告期限を迎えた場合、法定相続分でいったん申告することになります。この場合、当初の申告時点では「配偶者の税額軽減」や「小規模宅地等の特例」を適用できませんが、相続税の申告書に「申告期限後3年以内の分割見込書」を添付して提出し、申告期限から3年以内に分割が成立したときは、分割後に更正の請求により特例の適用を受けられる場合があります。

3. 相続した不動産を売却・活用できず、管理費だけがかさむ

ご実家などの不動産が遺産に含まれる場合、事態はさらに深刻です。不動産は相続人全員の共有財産となるため、行方不明者がいる限り、売却することも、賃貸に出して活用することも一切できません。

それにもかかわらず、固定資産税やマンションの管理費、修繕積立金といった維持費は毎年発生し続けます。誰も住まず、活用もできないのに、費用だけが出ていく…。まさに「負の財産(負動産)」となって、残されたご家族の負担を増やし続けてしまうのです。

4. さらなる相続(数次相続)が発生し、関係者が増え複雑化する

問題を放置している間に、もし他の相続人(例えば、ご自身の親御様など)が亡くなってしまったらどうなるでしょうか。その方の相続権は、さらにその子供たち(ご自身から見れば兄弟姉妹や甥・姪)へと引き継がれます。これを数次相続といいます。

相続人の数がネズミ算式に増え、面識のない遠い親戚まで手続きに関わってくることになります。そうなると、話し合いをまとめるのは至難の業です。「今のうちに解決しておけば…」と後悔しても手遅れになる前に、一刻も早く行動を起こすことが、あなたの子や孫の世代への責任とも言えるでしょう。

5. 他の相続人との関係が悪化する

手続きが停滞することで、他の相続人との間に見えない溝が生まれることも少なくありません。「なぜ早く探してくれないのか」「何か隠しているのではないか」といった不満や疑心不鬼が、ご家族・ご親族の間に広がり、関係が悪化してしまうケースは非常に多いのです。

金銭的な問題だけでなく、こうした精神的なストレスは計り知れません。信頼できる第三者である専門家を交えることで、冷静な話し合いの場を設け、無用なトラブルを防ぐことにも繋がります。

行方不明の相続人を探す3つのステップ

では、具体的にどうすれば行方不明の相続人を探し出し、手続きを進めることができるのでしょうか。ここでは、取るべき手順を3つのステップで解説します。

ステップ1:自分で調査する(戸籍の附票をたどる)

まず、ご自身でできる調査から始めます。基本となるのは、公的な書類をたどっていく方法です。

- 被相続人(亡くなった方)の出生から死亡までの戸籍謄本を取得する

これにより、全ての相続人を確定させます。 - 行方不明の相続人の「本籍地」を調べる

戸籍謄本から本籍地が分かります。 - 行方不明の相続人の「戸籍の附票」を取得する

本籍地の市区町村役場で「戸籍の附票」という書類を取得します。これには、その戸籍が作られてからの住所の履歴が記録されています。

この戸籍の附票を現在のものまで順に追いかけていくことで、住民票上の最後の住所地を突き止めることができます。ただし、戸籍をさかのぼる作業は非常に煩雑で時間がかかりますし、住所変更の届出をしていない場合や、住民票を置いたまま別の場所に住んでいるケースでは、これだけでは居場所が分からないことも少なくありません。相続人の連絡先が分からない場合、自力での調査には限界があるのが実情です。

ステップ2:司法書士など専門家に調査を依頼する

ご自身での調査が難しい、あるいは時間をかけられないという場合は、司法書士などの専門家への依頼も有力な選択肢です。私たち専門家は、「職務上請求」という特別な権限を持っています。これにより、ご依頼者様に代わって、必要な戸籍謄本や住民票などをスムーズに取得することが可能です。

複雑な戸籍の読み解きや、複数の役所とのやり取りといった煩雑な作業をすべてお任せいただけるため、ご自身の時間と手間を大幅に削減できます。何より、必要書類の収集や確認を専門家が行うことで、調査の精度を高め、見落としのリスクを下げられる点は大きなメリットです。

ステップ3:調査しても見つからない場合は法的手続きへ

あらゆる調査を尽くしても、どうしても行方が判明しない、あるいは住民票の住所地に住んでいる実態がないという場合は、次の段階に進む必要があります。それは、家庭裁判所を利用した法的な手続きです。

主な手続きには「不在者財産管理人」の選任申立てと、「失踪宣告」の申立ての2つがあります。どちらの手続きを選択すべきかは状況によって異なりますので、専門家と相談しながら慎重に判断する必要があります。

なお、尼崎市にお住まいの方の場合、これらの手続きの申立て先は管轄の「神戸家庭裁判所 尼崎支部」となります。

参照:神戸家庭裁判所 尼崎支部

不在者財産管理人とは?選任手続きの流れと費用を解説

相続人が行方不明の場合に、最も一般的に利用されるのが「不在者財産管理人」の選任申立てです。これは、行方不明の相続人に代わって財産を管理し、遺産分割協議などに参加する代理人を家庭裁判所に選んでもらう制度です。

不在者財産管理人の役割と権限

選任された不在者財産管理人(多くの場合、弁護士や司法書士などの専門家が選ばれます)は、行方不明の方(不在者)の財産を守るための「管理人」です。具体的には、不在者の財産目録を作成し、財産を適切に管理・保存します。

そして、遺産分割協議に参加するわけですが、ここで重要なポイントがあります。管理人の基本的な権限はあくまで財産の「保存」であり、遺産分割協議のように財産を「処分」する行為は権限を超えています。そのため、遺産分割協議を行うには、事前に家庭裁判所から「権限外行為許可」という特別な許可を得る必要があるのです。この点が、手続きをより複雑にしています。

申立てから選任までの流れと期間(約2~6ヶ月)

手続きは、家庭裁判所への申立てから始まります。

- 申立て:必要書類(申立書、不在の事実を証明する資料、財産目録など)を揃え、家庭裁判所に提出します。

- 審理:家庭裁判所が、申立人や候補者と面談したり、追加の調査を行ったりします。

- 選任審判:裁判所が適任と判断した人物を不在者財産管理人に選任します。

申立ての準備から、実際に管理人が選任されるまでの期間は、事案にもよりますがおおむね2ヶ月から6ヶ月程度を見ておく必要があります。すぐに遺産分割ができるわけではないことを理解しておくことが大切です。

費用の内訳:申立費用・予納金・専門家報酬

読者の皆様が最も気になるのが費用だと思います。不在者財産管理人の選任には、主に3種類の費用がかかります。

- 申立費用:収入印紙(800円)や連絡用の郵便切手など、数千円程度の実費です。

- 予納金:これが最も大きな負担となる可能性があります。選任された管理人の報酬や経費に充てるためのお金で、家庭裁判所に予め納める必要があります。財産の額や管理の複雑さによりますが、数十万円から100万円程度になることも珍しくありません。

- 専門家報酬:申立ての手続きを司法書士などに依頼した場合の報酬です。

特に予納金は、原則として申立人が負担することになるため、事前にしっかりと準備しておく必要があります。

遺産分割協議での注意点:不在者の法定相続分は確保が必要

不在者財産管理人が参加する遺産分割協議では、不在者の利益を守ることが最優先されます。管理人は、不在者が不利益を被るような内容の協議案に同意することはありません。

具体的には、少なくとも不在者の「法定相続分」に相当する財産は確保しなければなりません。もし、それに反するような内容(例えば「不在者の取得分はゼロにする」など)の遺産分割案を作成しても、家庭裁判所は権限外行為許可を出してくれません。他の相続人の都合だけで自由に遺産を分けられるわけではない、という点は必ず覚えておきましょう。

もう一つの選択肢「失踪宣告」とは?

不在者財産管理人制度と並んで検討されるのが「失踪宣告」です。これは、長期間にわたって生死が不明な人について、法律上「死亡した」とみなす制度です。非常に強力な効果を持つため、利用できるケースは限られます。

失踪宣告の2つの種類(普通失踪と特別失踪)

失踪宣告には2つの種類があります。

- 普通失踪:従来の住所地を去り、7年間、生死が明らかでない場合に申立てができます。7年の期間が満了した時に死亡したとみなされます。

- 特別失踪(危難失踪):戦争、船舶の沈没、震災などの危難に遭遇し、その危難が去った後、1年間、生死が明らかでない場合に申立てができます。危難が去った時に死亡したとみなされます。

メリットとデメリット(手続き期間が長く、取消しのリスクも)

失踪宣告の最大のメリットは、一度確定すれば、その相続人は法律上死亡したものとして扱われるため、遺産分割協議を進めることができる点です。不在者財産管理人のように、継続的な管理や報酬の支払いは発生しません。

しかし、デメリットも重大です。まず、手続きに時間がかかります。申立てから審判が確定するまで、通常1年程度の期間を要します。

そして最大のリスクは、万が一、本人が生きて帰ってきた場合です。本人や利害関係人の請求により失踪宣告が取り消された場合、失踪宣告によって財産を得た者は権利を失い、現に利益を受けている限度で財産の返還が必要となる可能性があります。また、失踪宣告の取消しは、取消し前に善意でした行為の効力には影響しないとされています。

【事前対策】遺言書があれば手続きはスムーズに進む

ここまで、相続が発生した後の対処法について解説してきましたが、実は最も有効なのは事前の対策です。もし、将来ご自身の相続で家族が揉めないようにしたいとお考えなら、「遺言書」を作成しておくことを強くお勧めします。

遺言書で「誰に、どの財産を、どれだけ相続させるか」を明確に指定しておけば、原則として遺産分割協議を行う必要がありません。つまり、たとえ相続人の中に行方不明の方がいたとしても、不在者財産管理人の選任といった時間と費用のかかる手続きを経ずに、遺言の内容に沿ってスムーズに財産を引き継がせることが可能になるのです。

残されるご家族への最大の思いやりとして、遺言が必要かお悩みの方は、ぜひ一度私たち専門家にご相談ください。

尼崎で相続人の行方不明問題にお悩みなら、まずご相談ください

相続人が行方不明という問題は、法律的な知識と複雑な手続きが絡み合い、ご自身だけで解決するのは非常に困難です。ここまでお読みいただき、「何から手をつければいいのか…」「自分たちだけで進めるのは不安だ」と感じられた方も多いのではないでしょうか。そんな時は、どうか一人で抱え込まず、私たち専門家にお声がけください。

司法書士に依頼する3つのメリット

相続の専門家である司法書士にご依頼いただくことで、次のようなメリットがあります。

- 時間と手間の大幅な削減

複雑な戸籍の収集・読み解きから、難解な裁判所提出書類の作成、その後の手続きまで、すべてをワンストップでお任せいただけます。 - 状況に応じた最適な解決策の提案

ご事情を丁寧にお伺いした上で、不在者財産管理人制度と失踪宣告のどちらが適切か、あるいは他の方法はないかなど、専門的な視点から最善の道筋をご提案します。 - 精神的な負担の軽減

先が見えない不安や、他の相続人との調整役といった精神的なストレスから解放され、安心して手続きの完了を待つことができます。

当事務所の相続サポートと初回無料相談のご案内

私たち、司法書士法人れみらい事務所は、尼崎市に拠点を置き、これまで数多くの相続問題、特に相続人が行方不明という困難な案件を解決に導いてまいりました。

相続人の調査から、遺産分割協議書の作成、そして不在者財産管理人の選任申立てまで、相続に関するあらゆる手続きをトータルでサポートいたします。私たちは単に手続きを代行するだけでなく、ご依頼者様のお気持ちに寄り添い、一日でも早く安らかな日常を取り戻せるよう、親身に対応することをお約束します。

初回のご相談は無料です。まずはお電話かお問い合わせフォームから、お気軽にご連絡ください。あなたのお悩みを、私たちが一緒に解決します。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

遺言書の相続登記|必要書類・費用・注意点を司法書士が解説

遺言書があっても相続登記は必要!まずは基本を確認

「父が遺言書を遺してくれたから、不動産の名義も自動的に変わるだろう」…もし、このようにお考えでしたら、少し注意が必要です。実は、たとえ法的に有効な遺言書があったとしても、何もしなければ不動産の名義(所有権)が自動で書き換わることはありません。

大切なご家族が遺してくれた不動産をご自身の名義にするためには、「相続登記」という法務局への申請手続きが必ず必要になります。

さらに、2024年4月1日から法律が変わり、相続登記が義務化されました。正当な理由なく申請を怠ると、10万円以下の過料(行政上の金銭的制裁)の対象となる可能性があります。なお、期限内に相続登記が難しい場合に、相続人であることを申し出ることで申請義務(基本的義務)を履行できる「相続人申告登記」も設けられています。

この記事では、遺言書を使った相続登記の必要書類から費用、そして少し複雑なケースまで、司法書士が一つひとつ丁寧に解説していきます。最後までお読みいただければ、きっと安心して手続きの第一歩を踏み出せるはずです。

相続登記とは?なぜ遺言書があっても必要なのか

相続登記とは、とてもシンプルに言うと「不動産の所有者情報を、亡くなった方(被相続人)から財産を受け継ぐ方(相続人)へ書き換える手続き」のことです。

遺言書は、故人が「誰に、どの財産を遺すか」という意思を示す、非常に大切な書類です。しかし、遺言書はあくまで相続人同士の間での権利関係を決めるものであり、その内容を法務局に伝え、登記簿という公的な記録に反映させなければ、効力は限定的です。

なぜなら、登記をして初めて、その不動産が自分のものになったことを、第三者(例えば、他の相続人から不動産を買った人など)に対して法的に主張できる(これを「対抗できる」と言います)からです。遺言書を手元に持っているだけでは、この「対抗力」がありません。大切な財産を守るためにも、相続登記は不可欠な手続きなのです。

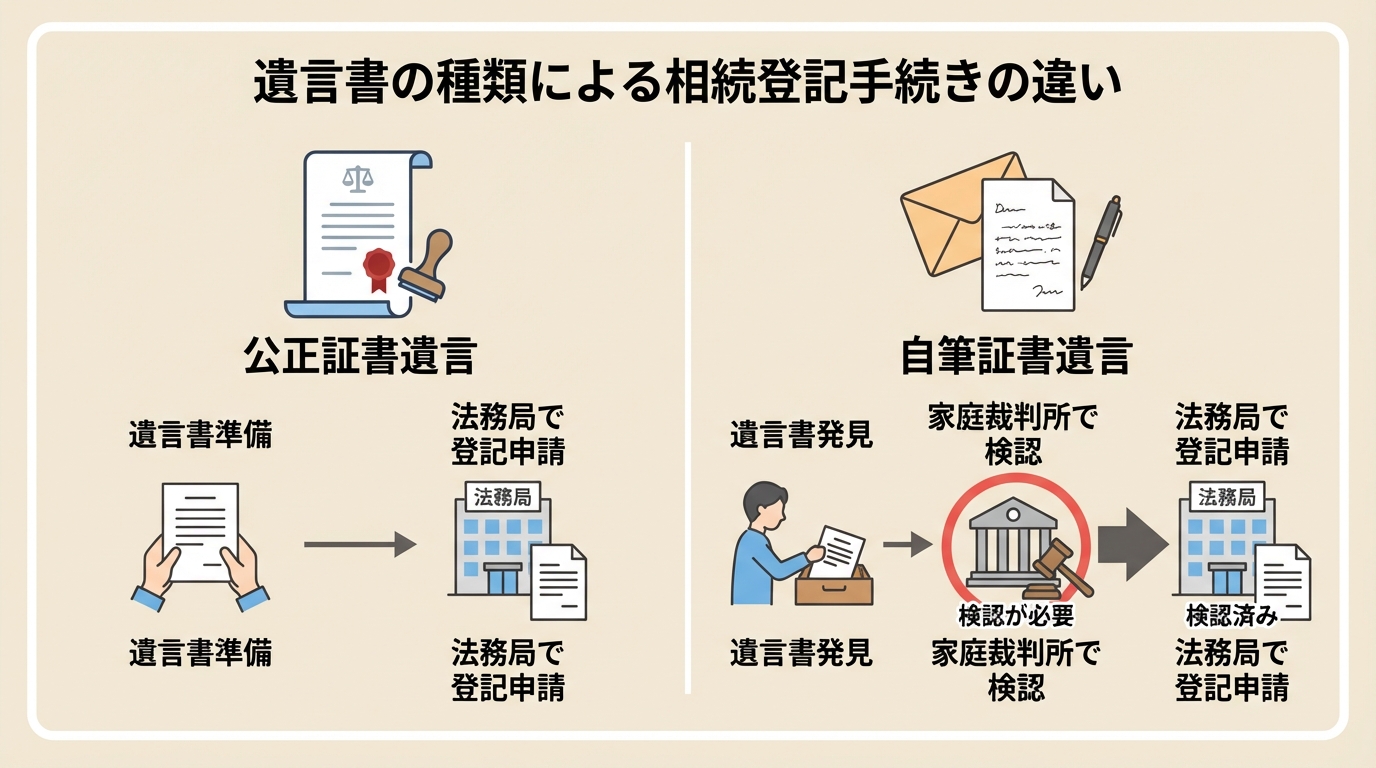

遺言書の種類で手続きが変わる!2つのパターンの違い

相続登記の手続きは、お手元にある遺言書の種類によって、進め方が少し変わります。まずは、ご自身の遺言書がどちらのタイプか確認してみましょう。

1. 公正証書遺言

公証役場で、公証人という法律の専門家が作成に関与した、信頼性の高い遺言書です。原本は公証役場に保管されており、偽造や紛失のリスクが低いのが特徴です。この場合、家庭裁判所での手続きは不要で、比較的スムーズに相続登記に進めます。

2. 自筆証書遺言

故人が全文、日付、氏名を自筆で書き、押印した遺言書です。手軽に作成できる反面、形式の不備で無効になったり、発見されなかったりするリスクがあります。この自筆証書遺言を使って相続登記をするには、原則として、家庭裁判所で「検認」という手続きを受ける必要があります。

遺言書の検認は、遺言書の偽造や変造を防ぎ、その内容を相続人全員に知らせるための手続きです。勝手に封を開けてしまうと罰則の対象となる可能性もあるため、注意が必要です。

※ただし、法務局で自筆証書遺言を保管する制度を利用していた場合は、検認は不要となります。

【一覧】遺言書による相続登記の必要書類と取得場所

相続登記をスムーズに進めるためには、事前の書類準備がとても大切です。ここでは、遺言書を使った相続登記で必要になる書類を一覧でご紹介します。ご自身の状況に合わせて、チェックリストとしてご活用ください。

【共通】必ず必要になる書類

まずは、遺言書の種類にかかわらず、どのようなケースでも基本的に必要となる書類です。

| 必要書類 | 取得できる場所 | 簡単な説明 |

|---|---|---|

| 登記申請書 | 法務局の窓口、またはウェブサイト | 不動産の名義変更を申請するためのメインの書類です。 |

| 被相続人(亡くなった方)の死亡がわかる戸籍謄本(除籍謄本) | 本籍地の市区町村役場 | 亡くなった事実を証明するために必要です。 |

| 被相続人の住民票の除票または戸籍の附票 | 最後の住所地の市区町村役場 | 登記簿上の住所と死亡時の住所をつなげるために必要です。 |

| 不動産を相続する方の戸籍謄本(戸籍抄本) | 本籍地の市区町村役場 | 相続人が現在も生存していることを証明します。 |

| 不動産を相続する方の住民票 | 住所地の市区町村役場 | 新しい登記名義人として住所を登記するために必要です。 |

| 固定資産評価証明書(最新年度) | 不動産所在地の市区町村役場(都税事務所など) | 登記にかかる税金(登録免許税)を計算するために使います。 |

【遺言書の種類別】追加で必要になる書類

次に、お持ちの遺言書の種類によって、上記に加えて必要になる書類です。

- 公正証書遺言の場合

- 遺言公正証書の正本または謄本

- 自筆証書遺言の場合

- 遺言書(原本)

- 家庭裁判所の検認済証明書

(※法務局の保管制度を利用している場合は、検認済証明書の代わりに「遺言書情報証明書」が必要になります)

自筆証書遺言があるときの相続登記では、この検認手続きが非常に重要なステップとなります。手続きを忘れてしまうと、登記申請が受け付けてもらえないため、必ず事前に済ませておきましょう。

より詳しい情報については、法務局が提供している資料も参考になります。

参照: 相続による所有権の登記の申請に必要な書類とその入手先等 (PDF)

相続登記の費用はいくら?司法書士への報酬相場も解説

相続登記を進めるにあたり、やはり気になるのは費用のことではないでしょうか。全体像を把握するため、費用は大きく「実費」と「専門家への報酬」の2つに分けて考えるのがおすすめです。司法書士に依頼した場合の費用も含めて、具体的に見ていきましょう。

自分で払う必要のある実費①:登録免許税

登録免許税は、登記を申請する際に国に納める税金です。相続登記の場合、以下の計算式で算出します。

登録免許税 = 不動産の固定資産税評価額 × 0.4%

固定資産税評価額は、毎年春ごろに市区町村から送られてくる「固定資産税の納税通知書」に記載されています。もし見当たらない場合は、不動産所在地の役所で「固定資産評価証明書」を取得すれば確認できます。

例えば、評価額が2,000万円の土地と家を相続した場合、登録免許税は8万円(2,000万円 × 0.4%)となります。また、一定の要件を満たす土地については、登録免許税の免税措置が受けられる場合もあります。

自分で払う必要のある実費②:必要書類の取得手数料

先ほどご紹介した必要書類を取得する際にも、それぞれ手数料がかかります。

- 戸籍謄本:1通 450円

- 除籍謄本・改製原戸籍謄本:1通 750円

- 住民票、住民票の除票:1通 300円前後

- 固定資産評価証明書:1通 300円前後

これらの書類は、相続人の数や亡くなった方の本籍地の移動回数などによって、必要な枚数が変わってきます。合計すると、数千円から、場合によっては1万円以上になることも珍しくありません。

司法書士に依頼した場合の報酬相場

相続登記の手続きを司法書士に依頼した場合、上記の実費に加えて司法書士への報酬が必要になります。一般的な相続登記の報酬相場は、おおよそ7万円~15万円程度です。

この報酬には、通常、以下のような業務が含まれます。

- 戸籍謄本などの必要書類の収集代行

- 相続関係説明図の作成

- 登記申請書の作成と法務局への申請代行

- 登記完了後の書類のお渡し

ただし、不動産の数が多い、評価額が非常に高い、相続関係が複雑であるといったケースでは、報酬額が変動することがあります。正確な費用については、事前に司法書士へ見積もりを依頼して確認することをおすすめします。

【要注意】遺言書と異なる内容で相続登記はできる?

「遺言書には長男が家を継ぐと書いてあるけれど、実際には次男が同居していたから、次男の名義にしてあげたい」…このように、相続人の間で話し合い、遺言と異なる内容で相続したいと考えるケースは少なくありません。法律の専門家として、この少しデリケートな問題について解説します。

原則:相続人全員の合意があれば遺産分割協議は可能

結論から言うと、相続人全員が合意すれば、遺言書の内容とは異なる遺産分割協議を行い、その内容で相続登記をすることは可能です。

故人の意思は最大限尊重されるべきですが、残された相続人全員が納得して別の分け方を望むのであれば、法律もそれを認めています。

ただし、これには重要な注意点があります。

- 遺言執行者がいる場合:遺言で特定の業務を行う「遺言執行者」が指定されている場合、その人の同意も必要になります。

- 受遺者がいる場合:遺言で相続人以外の人(例えば、お世話になった知人など)に財産を遺す(これを「遺贈」と言います)と書かれている場合、その人(受遺者)の同意も必要です。

これらの関係者の同意を得ずに進めてしまうと、後々トラブルに発展する可能性があるため、慎重な判断が求められます。

登記手続きはどうなる?遺産分割協議書が必要に

遺言書と異なる内容で登記をする場合、手続きは「遺言書がない場合の相続登記」とほぼ同じ流れになります。

つまり、通常の遺言書による登記で使う書類に加えて、相続人全員で合意した内容をまとめた「遺産分割協議書」を作成し、全員が実印で押印し、「印鑑証明書」を添付する必要があります。

これにより、必要書類が増え、手続きの難易度は少し上がることになります。特に、遺産分割協議書が不要なケースと比べて、準備に手間と時間がかかることを理解しておく必要があります。

税務上のリスクは?贈与税がかかる可能性に注意

最も注意すべきなのが、税金の問題です。安易に遺言書と異なる遺産分割を行うと、思わぬ税金が発生するリスクがあります。

税務署の解釈によっては、「まず遺言書のとおりに相続が一度成立し、その後に相続人間で財産の譲渡(贈与)があった」とみなされる可能性があります。この場合、不動産をもらった人に対して、相続税とは別に高額な「贈与税」が課税される恐れがあるのです。

このような税務上の判断は非常に専門的であり、司法書士だけでなく税理士とも連携して慎重に進める必要があります。自己判断で進めるのは大きなリスクを伴うため、必ず専門家にご相談ください。

自分でやる?司法書士に頼む?メリット・デメリットを比較

ここまで読んでいただいて、「手続きは複雑そうだけど、自分でできるだろうか?」「やはり専門家に任せた方が安心だろうか?」と迷われている方もいらっしゃるかもしれません。ここでは、ご自身で手続きする場合と、司法書士に依頼する場合のメリット・デメリットを比較してみましょう。

自分で相続登記を行う場合の注意点と潜むリスク

ご自身で手続きする最大のメリットは、当然ながら「司法書士への報酬がかからない」という点です。しかし、その裏にはいくつかのデメリットやリスクが潜んでいます。

- 手間と時間がかかる:戸籍謄本などを集めるために、平日に何度も市区町村役場や法務局へ足を運ぶ必要があります。慣れない手続きに、想像以上の時間がかかることも少なくありません。

- 書類の不備でやり直しに:申請書に少しでも不備があると、法務局から「補正」の連絡が入り、再度法務局へ出向いて修正しなければなりません。このやり取りが、大きなストレスになることもあります。

- 法的な判断ミス:遺言書の有効性の判断や、先ほど解説した「遺言と異なる登記」のリスクなど、専門知識がないと気づけない相続登記の落とし穴があります。

司法書士に依頼する4つの大きなメリット

一方、司法書士に依頼すると費用はかかりますが、それ以上に大きなメリットが得られます。

- 時間と手間の大幅な削減:面倒な書類の収集から法務局への申請まで、すべて任せることができます。貴重な時間を本業やお身内のことなどに使うことができます。

- 正確かつ迅速な手続き:専門家が手続きを行うことで、書類不備のリスクを抑え、状況に応じて円滑な登記手続きを目指します。

- 複雑なケースへの対応力:「遺言と異なる内容で登記したい」「相続人が大勢いる」といった複雑な事案でも、法的なリスクを洗い出し、最適な解決策を提案します。

- 大きな精神的安心感:「これで本当に合っているだろうか…」という不安から解放されます。手続きのすべてを専門家に任せられる安心感は、何より大きなメリットと言えるでしょう。

遺言書の相続登記でお悩みなら、まずは専門家へご相談を

今回は、遺言書がある場合の相続登記について、必要書類や費用、注意点を解説しました。

遺言書があれば相続手続きはスムーズに進むと思われがちですが、実際には戸籍の収集や専門的な書類の作成など、多くの手間と知識が必要になることがお分かりいただけたかと思います。

特に、

- 見つかった遺言書が自筆証書遺言である

- 相続人が多く、関係が複雑である

- 遺言書の内容と違う分け方をしたいと考えている

- 仕事などが忙しく、平日に役所へ行く時間がない

このような状況に一つでも当てはまる場合は、ご自身で抱え込まず、相続の専門家である司法書士に相談することをおすすめします。

私たちは、単に手続きを代行するだけでなく、皆様の不安な気持ちに寄り添い、円満な相続の実現をお手伝いするパートナーです。ご相談費用については内容により異なる場合がありますので、どうぞお気軽にお問い合わせください。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

相続放棄はどこまで?手続きの範囲と次順位者への影響を解説

相続放棄を考えている方へ。まず知ってほしいこと

「亡くなった親に借金があるかもしれない…」「相続手続きに関わりたくないけれど、自分が放棄したら他の親族に迷惑がかかるのでは?」

大切な方を亡くされた悲しみの中で、相続の問題に直面し、大きな不安を抱えていらっしゃるのではないでしょうか。特に相続放棄は、ご自身の決断がご親族にまで影響を及ぼす可能性があるため、手続きを前に立ち止まってしまう方が少なくありません。

この記事では、当事務所が多くの相続のご相談をお受けしてきた経験から、皆さまが抱えるそのような不安を解消するために、以下の点を分かりやすく解説していきます。

- 相続放棄の影響は、親族のどこまで及ぶのか

- 次に相続人になる方へ、どのように連絡すればよいのか

- 相続放棄の具体的な手続きの流れと必要書類

この記事を最後までお読みいただければ、相続放棄の全体像が明確になり、ご自身が次に何をすべきか、そしてどうすれば他のご親族に配慮しながら円満に手続きを進められるかが分かります。一人で抱え込まず、まずは正しい知識を得ることから始めましょう。私たち専門家が、あなたの不安に寄り添いながら、一つひとつ問題を整理するお手伝いをします。

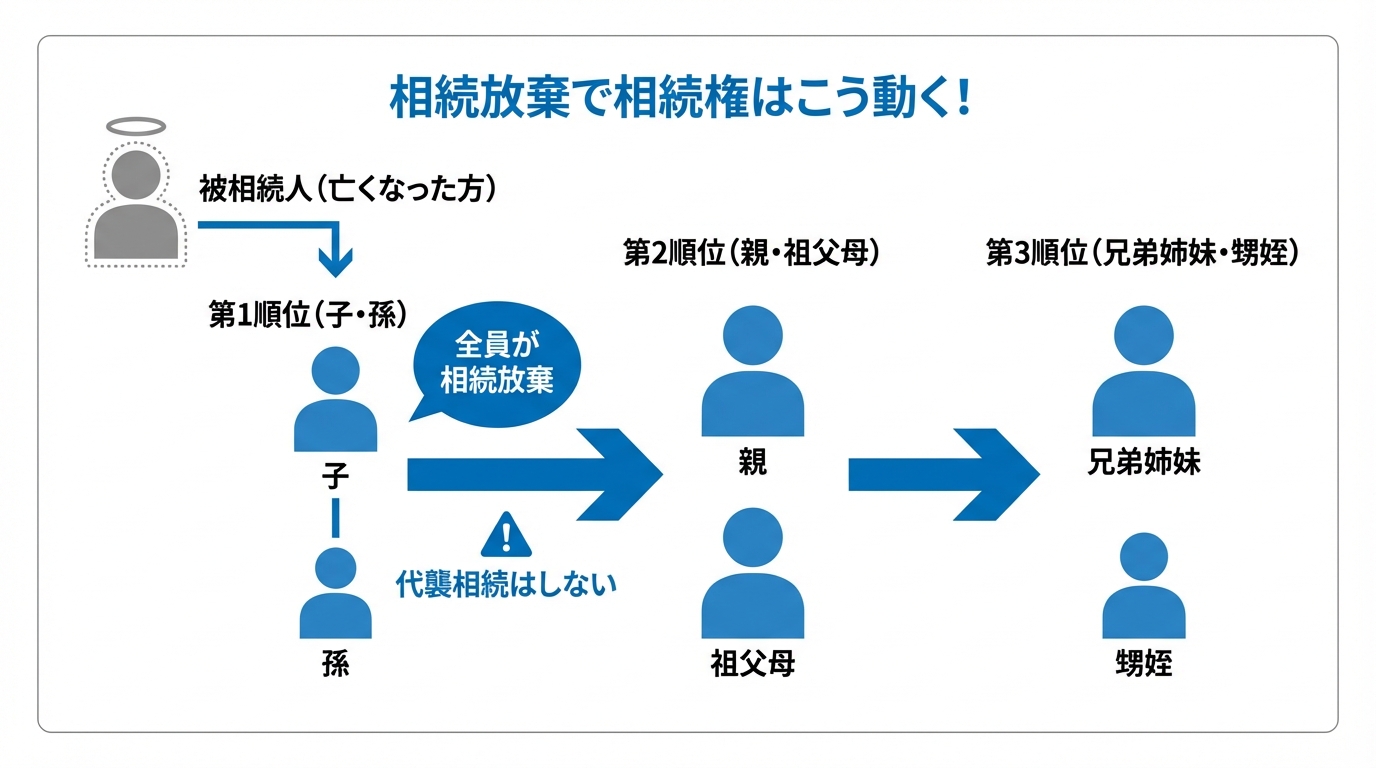

相続放棄の影響はどこまで?相続権が移る親族の範囲

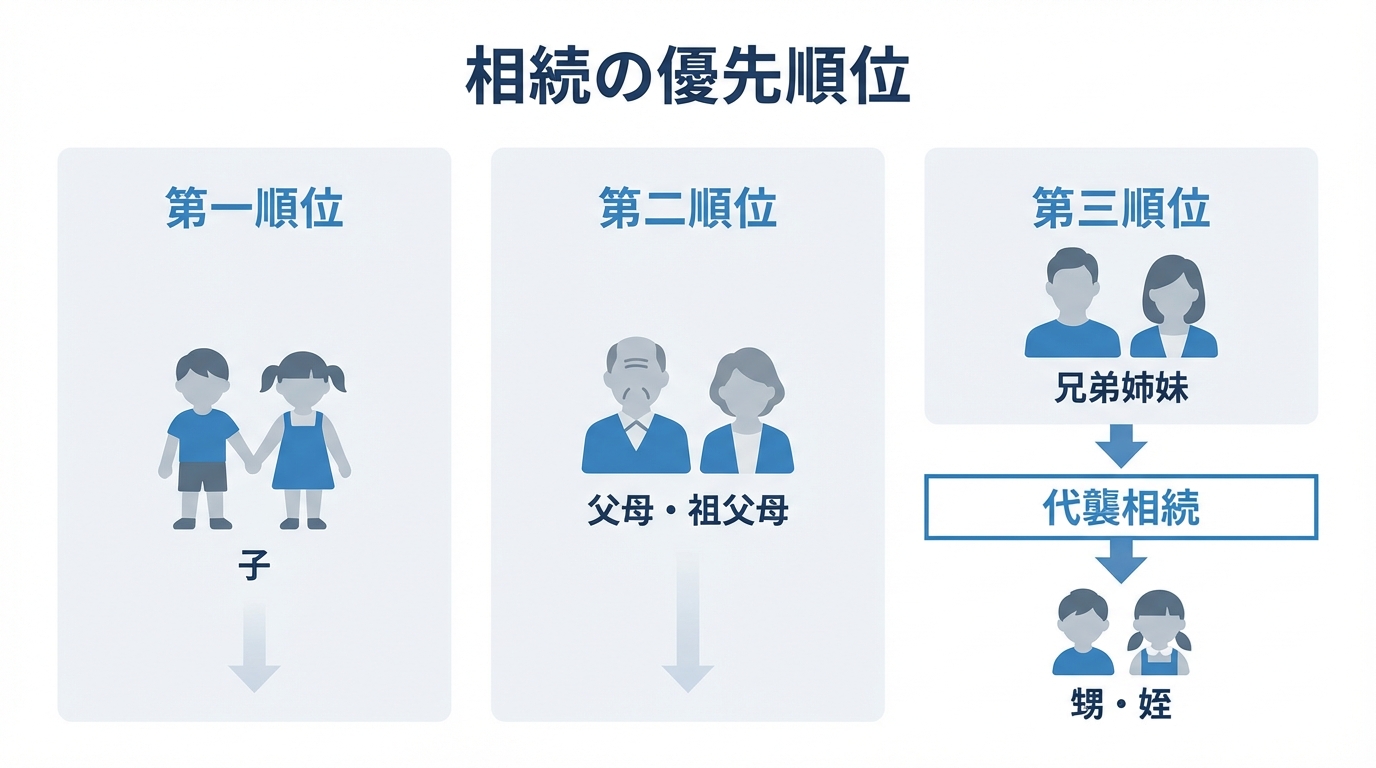

相続放棄をすると、その人は「初めから相続人ではなかった」とみなされます。その結果、相続権は次の順位の親族へと移っていきます。この「相続人の順位」は民法で定められており、ご自身の状況がどこに当てはまるかを知ることが第一歩です。

常に相続人となる配偶者(夫または妻)と、以下の順位の親族が相続人となります。

- 第1順位:子(子が亡くなっている場合は孫などの直系卑属)

- 第2順位:直系尊属(親、親が亡くなっている場合は祖父母)

- 第3順位:兄弟姉妹(兄弟姉妹が亡くなっている場合は甥・姪)

ポイントは、先順位の相続人が一人でもいる場合、後順位の人は相続人になれないという点です。例えば、お子さんがいる場合、第2順位の親や第3順位の兄弟姉妹は相続人ではありません。しかし、第1順位のお子さん全員が相続放棄をすると、初めて第2順位の方々に相続権が移るのです。この「相続権の移動」が、相続放棄の影響範囲を理解する上で最も重要な仕組みです。

第1順位(子・孫)が全員放棄したらどうなる?

最も多いのが、亡くなった方(被相続人)のお子さんが相続放棄をするケースです。例えば、父が亡くなり、相続人が母と子2人だったとします。このとき、子2人がそろって相続放棄をすると、第1順位の相続人はいなくなります。

ここで多くの方が誤解しがちなのが、「子が放棄したら孫に相続権が移るのでは?」という点です。相続放棄の場合、亡くなった方の子が放棄しても、その子である孫へ相続権が移る「代襲相続」は起こりません。

子が全員相続放棄をすると、相続権は次の第2順位である、亡くなった方の親(子どもたちから見れば祖父母)へと移ります。もし親もすでに亡くなっている場合は、祖父母へと移っていきます。

第2順位(親・祖父母)も放棄したら?

続いて、第1順位の子全員に続き、第2順位である亡くなった方の親や祖父母も全員が相続放棄をしたとします。この場合、相続権はさらに次の順位へ移動し、第3順位である亡くなった方の兄弟姉妹が新たに相続人となります。

この段階になると、亡くなった方と生前にあまり交流がなかったご親族が登場することも少なくありません。そのため、ご自身の相続放棄が、思いがけず遠い親戚に影響を及ぼす可能性も出てくるのです。だからこそ、手続きの連鎖を理解し、次の順位の方への配慮が重要になってきます。

最終はどこまで?兄弟姉妹・甥や姪の相続放棄

相続権が移る最終地点が、第3順位の兄弟姉妹です。もし、兄弟姉妹の中にすでに亡くなっている方がいれば、その方の子ども、つまり亡くなった方から見て甥や姪が代襲相続します。叔父や叔母の相続は、関係性が疎遠なケースも多く、手続きが複雑化しやすい傾向にあります。

この第3順位の相続人(兄弟姉妹や甥・姪)まで全員が相続放棄をすると、他に相続権が移る親族はいなくなります。これでようやく「相続放棄の連鎖」は終わりを迎えることになります。ご自身の状況に応じて、どこまでの親族に影響が及ぶ可能性があるのか、この相続順位に沿って確認することが大切です。

次順位の相続人へ連絡は必要?トラブルを防ぐ伝え方

「自分が相続放棄したことを、次に相続人になる叔父さんや叔母さんに連絡しないといけないの?」これは、多くの方が悩まれる点です。

結論から言うと、相続放棄をしたことを次順位の相続人に法律上の連絡義務はありません。しかし、私たちは司法書士として、トラブルを未然に防ぎ、円満な関係を維持するために、必ず連絡を入れることを強く推奨しています。

なぜ連絡が推奨されるのか?放置するリスク

もしあなたが連絡をせずにいると、次に相続人になった方は、ある日突然、金融機関や役所から督促状や通知を受け取って初めて相続人になった事実を知ることになります。これは相手にとって大きな驚きと精神的負担になりますし、「なぜ教えてくれなかったんだ」と親族間のトラブルに発展する大きな原因となり得ます。

また、相続放棄には「自己のために相続の開始があったことを知った時から3ヶ月以内」という期限があります。次順位の方が相続人になったことを知るのが遅れるほど、その方が相続放棄を検討するための時間(熟慮期間)が短くなってしまうのです。事前に一報を入れることは、法的な義務を超えた、人としての思いやりであり、無用なトラブルを避けるための最善策と言えるでしょう。

【文例付き】次順位者への連絡方法と伝えるべき内容

いざ連絡するとなっても、どのように伝えればよいか迷いますよね。ここでは、電話で伝える場合と手紙で送る場合の文例をご紹介します。大切なのは、丁寧な言葉遣いで、以下の内容を誠実に伝えることです。

- 誰が亡くなったか

- 自分が相続放棄の手続きをしたこと

- その結果、相手方に相続権が移ったこと

- 自分が把握している範囲での財産状況(特に負債について)

- 相手方も相続放棄を検討できること

【電話で伝える場合の文例】

「ご無沙汰しております。〇〇(自分との関係、例:Aの長男)のBです。突然のお電話失礼いたします。叔父様(叔母様)でしょうか?

実は、先月〇月〇日に父Aが亡くなりました。大変申し上げにくいのですが、父には借金があったため、先日、家庭裁判所で相続放棄の手続きをいたしました。

法律の規定により、私たち子どもが全員放棄しましたので、父の兄弟である叔父様(叔母様)が次の相続人となります。もし叔父様(叔母様)も相続を望まない場合は、ご自身が相続人になったことを知ってから3ヶ月以内に相続放棄の手続きが可能です。

突然このようなお話をしてしまい、大変申し訳ありません。取り急ぎご報告のため、お電話いたしました。」

【手紙で伝える場合の文例】

拝啓

ご無沙汰しておりますが、〇〇様におかれましてはご健勝のこととお慶び申し上げます。

(故人との関係)の(自分の名前)です。

さて、突然このようなお手紙を差し上げる失礼をお許しください。かねてより病気療養中でありました父〇〇が、去る令和〇年〇月〇日に永眠いたしました。

つきましては、父の遺産を調査しましたところ、負債が資産を上回ることが判明いたしました。そのため、相続人である私ども子どもは、先日、家庭裁判所にて相続放棄の手続きを完了いたしました。

民法の定めにより、私どもが相続放棄をした結果、故人の兄弟姉妹である〇〇様が新たに相続人となります。突然のお知らせで大変恐縮ではございますが、本書面をもちましてご報告申し上げます。

なお、〇〇様におかれましても、相続を希望されない場合には、ご自身が相続人となったことを知った時から3ヶ月以内に家庭裁判所にて相続放棄の手続きを行うことが可能です。

本来であれば直接お伺いすべきところ、書中でのご連絡となりましたことをお詫び申し上げます。

敬具

令和〇年〇月〇日

(自分の住所・氏名・連絡先)

【完全ガイド】相続放棄の手続きの流れと必要書類

ここからは、実際に相続放棄を行うための手続きの流れを4つのステップに分けて解説します。全体像を把握することで、落ち着いて準備を進めることができます。

ステップ1:相続財産と相続人の調査

まず最初に行うべきは、「本当に相続放棄すべきか」を判断するための調査です。

- 相続財産の調査:預貯金や不動産といったプラスの財産だけでなく、借金やローン、未払いの税金などのマイナスの財産をすべて洗い出します。

- 相続人の調査:誰が相続人になるのかを確定させるため、亡くなった方の出生から死亡までの連続した戸籍謄本等を取得します。これにより、ご自身が放棄した場合に次に誰が相続人になるのかも正確に把握できます。

これらの調査は、相続放棄の判断の基礎となる非常に重要なステップです。

ステップ2:必要書類の収集と申述書の作成

調査が終わったら、家庭裁判所に提出する書類を準備します。必要書類は、亡くなった方と申述人(手続きをする人)との関係によって異なります。

【全員に共通で必要な書類】

- 相続放棄の申述書

- 被相続人の住民票除票または戸籍附票

- 申述人(放棄する人)の戸籍謄本

【申述人の立場によって追加で必要な書類(例)】

- 配偶者・子の場合:被相続人の死亡の記載のある戸籍謄本

- 親・祖父母の場合:被相続人の出生時から死亡時までのすべての戸籍謄本、子がすでに亡くなっている場合はその旨がわかる戸籍謄本など

- 兄弟姉妹・甥姪の場合:上記に加え、直系尊属(親・祖父母)の死亡の記載のある戸籍謄本など

このように、後順位になるほど収集すべき戸籍の範囲が広がり、複雑になります。申述書は裁判所のウェブサイトからダウンロードできます。

ステップ3:家庭裁判所への申立て(3ヶ月以内)

書類がすべて揃ったら、家庭裁判所に相続放棄の申立てを行います。ここで最も注意すべきなのが「熟慮期間」です。

相続放棄は、原則として「自己のために相続の開始があったことを知った時から3ヶ月以内」に行わなければなりません。この期限を過ぎると、原則として相続放棄はできなくなってしまいます。ただし、特別な事情がある場合は、相続放棄で後悔しないための判断が重要になります。

- 申立て先:亡くなった方(被相続人)の最後の住所地を管轄する家庭裁判所

- 提出方法:窓口へ持参、または郵送

次順位の相続人の場合、この3ヶ月の起算点は「先順位の相続人が放棄したことにより、自分が相続人になったことを知った時」からとなります。

ステップ4:裁判所からの照会書への回答と受理通知書の受領

申立て後、1〜2週間ほどで管轄の家庭裁判所によっては、「照会書(回答書)」という書類が自宅に届きます。これは、「本当にご自身の意思で相続放棄をしますか?」といった意思確認のための質問状です。

内容に沿って正直に記入し、署名・押印して返送します。この回答に問題がなければ、さらに1〜2週間ほどで「相続放棄申述受理通知書」が届きます。この通知書を受け取った時点で、相続放棄の手続きは正式に完了となります。

この受理通知書は、ご自身が相続放棄したことを証明する公的な書類です。債権者から支払いを求められた際や、他の相続人に証明を求められた際に提示できるよう、大切に保管してください。

(参考:相続の放棄の申述 | 裁判所)

相続放棄でよくある質問・誤解

ここでは、相続放棄に関して私たちが日頃よく受けるご質問や、多くの方が誤解されている点についてQ&A形式でお答えします。

Q. 全員が相続放棄したら、借金や空き家はどうなりますか?

A. 相続人となる親族全員が相続放棄をし、相続する人が誰もいなくなった場合、残された財産(借金や不動産など)は、法律上「相続財産法人」とみなされます。そして、利害関係者(債権者など)の申立てによって家庭裁判所が「相続財産清算人」を選任し、清算手続きに入ります。相続財産清算人が必要なケースもありますので注意が必要です。

清算人は、不動産などを売却してお金に換え、債権者への支払いや税金の納付などを行います。それでも財産が残った場合は、最終的に国のもの(国庫に帰属)となります。

ただし、注意点として、相続放棄をしても、次に財産を管理する人(相続財産清算人など)が決まるまでは、不動産などの管理義務が残る場合があります。空き家などを放置して近隣に損害を与えた場合、損害賠償を請求されるリスクもあるため、「放棄したからもう関係ない」と安易に考えるのは危険です。

Q. 遺産分割協議で「財産はいらない」と言えば相続放棄になりますか?

A. これは非常によくある誤解で、全くの別物です。

- 遺産分割協議での放棄:相続人同士の話し合いで「私は財産をもらいません」と意思表示することです。これはプラスの財産(預貯金や不動産)の取り分を放棄するだけで、借金などのマイナスの財産を相続する義務からは逃れられません。

- 家庭裁判所での相続放棄:プラスの財産もマイナスの財産も、すべてを相続する権利を放棄する法的な手続きです。これにより、借金の支払い義務もなくなります。

もし亡くなった方に借金がある可能性がある場合、遺産分割協議で財産を放棄しただけでは、後から債権者に支払いを求められてしまいます。必ず家庭裁判所で正式な相続放棄の手続きを行ってください。

Q. 手続きの費用はどれくらいかかりますか?

A. かかる費用は、ご自身で手続きするか、専門家に依頼するかで異なります。

【ご自身で手続きする場合の実費】

- 収入印紙代:800円(申述人1人あたり)

- 連絡用の郵便切手代:数百円程度(裁判所により異なる)

- 戸籍謄本等の取得費用:戸籍謄本は1通450円、除籍・改製原戸籍は1通750円など × 必要枚数(※自治体や証明書の種類により異なります)

合計で、1人あたり数千円程度が目安となります。

【司法書士に依頼する場合の報酬】

上記の実費に加えて、司法書士への報酬が発生します。一般的な相場としては、申述人1人あたり3万円〜5万円程度ですが、戸籍収集の難易度や相続人の数によって変動します。事前に見積もりを確認するとよいでしょう。

複雑な相続放棄は専門家へ。司法書士に相談するメリット

ここまでご覧いただき、相続放棄の手続きは思った以上に複雑で、注意すべき点が多いと感じられたかもしれません。特に、相続人の範囲が広範囲にわたる場合や、期限が迫っている場合には、ご自身ですべてを行うのは大きな負担となります。

どこまで自分でやる?専門家への依頼を検討すべきケース

以下のようなケースに当てはまる方は、無理をせず専門家への相談を検討することをおすすめします。

- 相続人の数が多く、関係も複雑で戸籍収集が大変

- 3ヶ月の期限が迫っていて、焦っている

- 次順位の相続人と疎遠で、自分で連絡を取りたくない、または取り方が分からない

- 平日は仕事で役所や裁判所に行く時間がない

- 手続きに不備がないか不安で、確実に放棄をしたい

専門家に依頼することで、時間的・精神的な負担を大幅に軽減し、書類の準備などをスムーズに進めることができます。

れみらい事務所の相続放棄サポート

私たち司法書士法人れみらい事務所では、相続放棄に関するお悩みをトータルでサポートしています。

初回のご相談は無料ですので、「何から手をつけていいか分からない」という段階でも、どうぞお気軽にお問い合わせください。ご依頼いただいた際には、以下のような手続きをワンストップで代行いたします。

- 戸籍謄本の収集代行:複雑で手間のかかる戸籍の収集をすべてお任せいただけます。

- 相続放棄申述書の作成支援:法的に不備のない書類を作成し、家庭裁判所への提出までサポートします。

- 照会書への対応サポート:申立て後に裁判所から届く照会書への回答についても丁寧にサポートし、手続き完了まで責任をもって対応します。

当事務所には男性司法書士と女性司法書士が在籍しており、ご相談者様のご希望に応じて柔軟に対応が可能です。「こんなことを聞いてもいいのかな?」と思うような些細なことでも構いません。あなたの不安な気持ちに寄り添い、最善の解決策を一緒に見つけていきます。

相続放棄は、ご自身の未来だけでなく、大切なご親族の未来にも関わる重要な手続きです。一人で悩まず、まずは私たちにご相談ください。

相続放棄に関するお悩みは、専門家として解決に向けてしっかりサポートします。

相続放棄に関する無料相談はこちら

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

子どもがいない方の相続|相続人と対策を司法書士が解説

「子どもがいない私たち、相続はどうなるの?」その不安、一緒に解消しませんか

「私たちには子どもがいないけれど、もし夫(妻)に先立たれたら、この家には住み続けられるのだろうか…」

「夫(妻)の親族とは少し疎遠だけれど、相続のことで揉めたりしないだろうか…」

このページをご覧になっているあなたは、きっとこのような漠然とした不安を抱えていらっしゃるのではないでしょうか。

ご安心ください。その不安は、決してあなただけのものではありません。私たち司法書士法人れみらい事務所にも、同じようなお悩みを持つ多くの方が相談にいらっしゃいます。

子どもがいないご夫婦の相続は、たしかに少しだけ複雑な面があります。しかし、今のうちから正しい知識を身につけ、きちんと準備をしておけば、あなたの想いを実現し、大切なパートナーの未来を守ることは十分に可能です。

この記事では、相続の専門家である司法書士が、以下の点について、できるだけ分かりやすく、丁寧にご説明します。

- 子どもがいない場合の相続の基本ルール

- 起こりがちなトラブルの具体例

- あなたの希望を叶えるための3つの対策(遺言書・家族信託など)

- あなたにぴったりの対策の選び方

まず知っておきたい「子どもがいない場合」の相続の基本ルール

多くの方が「子どもがいなければ、全財産が自動的に配偶者に相続される」と思っていらっしゃいますが、実は法律(民法)のルールは少し異なります。まずはこの基本ルールを正しく理解することが、対策の第一歩です。少し驚かれるかもしれませんが、一緒に確認していきましょう。

相続人は誰?民法で決まっている相続順位

亡くなった方の財産を誰が受け継ぐか、その権利を持つ人を「法定相続人」と呼びます。民法では、誰が法定相続人になるかについて、優先順位が定められています。

まず、配偶者(夫または妻)は、常に法定相続人になります。

そして、配偶者以外の相続人には、以下のような順位があります。

- 第1順位:子ども(子どもが先に亡くなっている場合は孫など)

- 第2順位:親や祖父母(直系尊属)

- 第3順位:兄弟姉妹(兄弟姉e妹が先に亡くなっている場合は甥・姪)

お気づきの通り、子どもがいないご夫婦の場合、第1順位の相続人が存在しません。そのため、相続権は第2順位、第3順位へと移っていくことになります。

つまり、子どもがいない方の相続人は、以下のようになります。

- ご両親がご存命の場合:配偶者と親

- ご両親が既に亡くなっている場合:配偶者と兄弟姉妹

- ご両親も兄弟姉妹もいない場合:配偶者のみ

もし兄弟姉妹が既に亡くなっていて、その方に子ども(ご自身から見て甥や姪)がいる場合は、その甥や姪が代わりに相続人(代襲相続)となります。

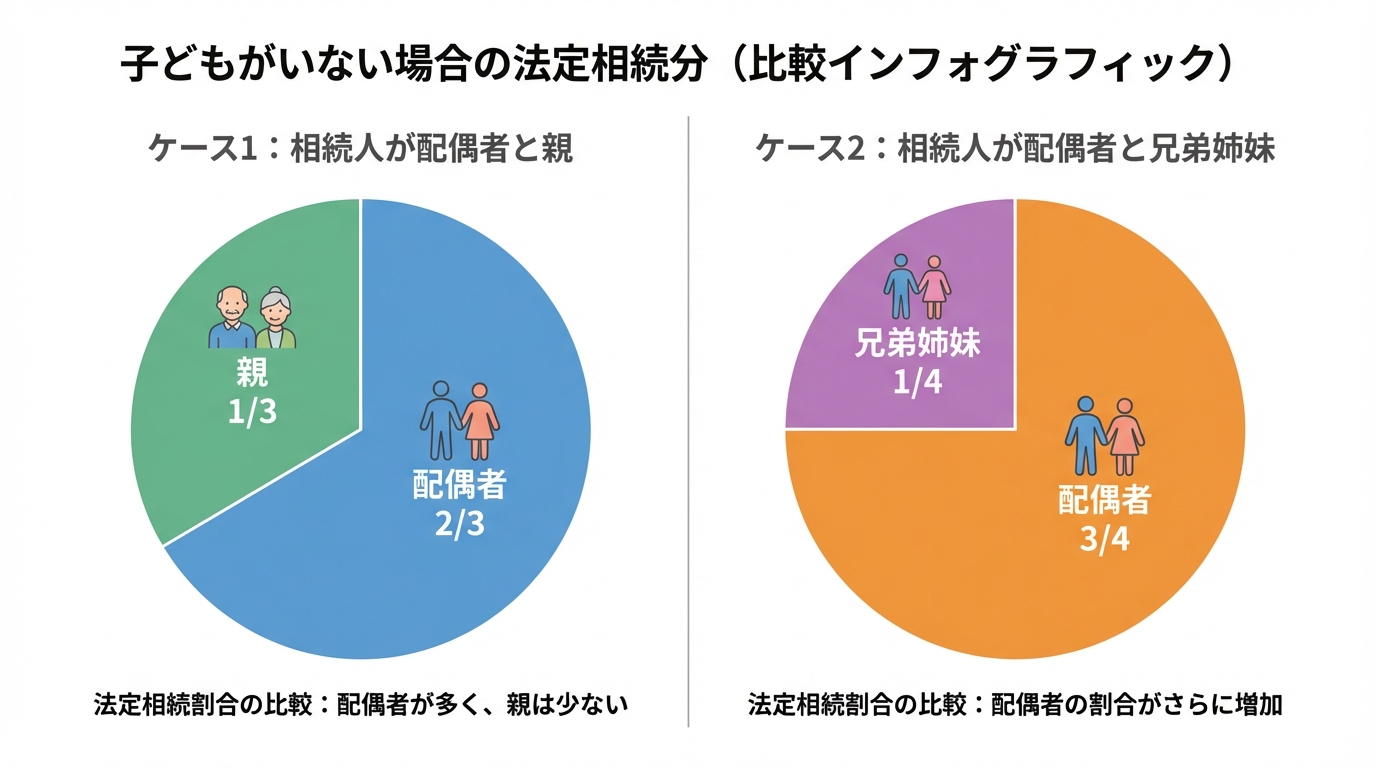

【ケース別】財産の取り分は?法定相続分の割合

では、それぞれの相続人が具体的にどれくらいの財産を受け取る権利を持っているのでしょうか。この法律で定められた取り分の割合を「法定相続分」といいます。これも相続人の組み合わせによって変わります。

ケース1:相続人が「配偶者」と「親」の場合

- 配偶者:3分の2

- 親:3分の1(ご両親ともにご存命なら、1/3をさらに半分ずつ)

ケース2:相続人が「配偶者」と「兄弟姉妹」の場合

- 配偶者:4分の3

- 兄弟姉妹:4分の1(兄弟姉妹が複数いる場合は、1/4を人数で均等に分けます)

このルールを知ると、「え、夫(妻)の兄弟にまで財産が渡るの?」と驚かれる方が非常に多いです。これが、「子どもがいないご夫婦こそ、事前の対策が大切」と言われる一番の理由なのです。

注意!相続で起こりうる思わぬトラブル事例

もし、何の対策もしないまま相続が発生すると、法定相続人全員で「遺産分割協議」という話し合いを行い、誰がどの財産を相続するかを決めなければなりません。この話し合いが、思わぬトラブルの火種になることがあります。

事例1:疎遠だった義理の兄弟から、家の売却を求められた

夫の死後、相続人は妻と夫の弟でした。主な財産は夫婦で暮らしてきた自宅のみ。夫の弟は「法律上の権利があるのだから、家の価値の4分の1に相当する現金を払ってほしい。払えないなら家を売って分けよう」と主張。妻は住み慣れた家を失う危機に立たされてしまいました。

事例2:遺産分割協議が進まず、預金が引き出せない

妻の死後、相続人は夫と、遠方に住みほとんど交流のなかった妻の兄と姉でした。遺産分割協議書に全員の実印を押さないと、亡くなった妻名義の預金は解約できません。しかし、兄姉との連絡がうまくとれず、話し合いもまとまらないため、葬儀費用や当面の生活費に充てようと思っていた預金が全く引き出せず、夫は大変困ってしまいました。

このような事態は、決して特別なことではありません。大切なパートナーに同じような苦労をさせないためにも、元気なうちに対策を考えておくことがとても重要です。

あなたの想いを実現する3つの生前対策

「じゃあ、どうすればいいの?」と不安に思われたかもしれません。大丈夫です。あなたの「配偶者に全ての財産を遺したい」「面倒な手続きで苦労させたくない」という想いを実現するために、有効な方法がちゃんとあります。

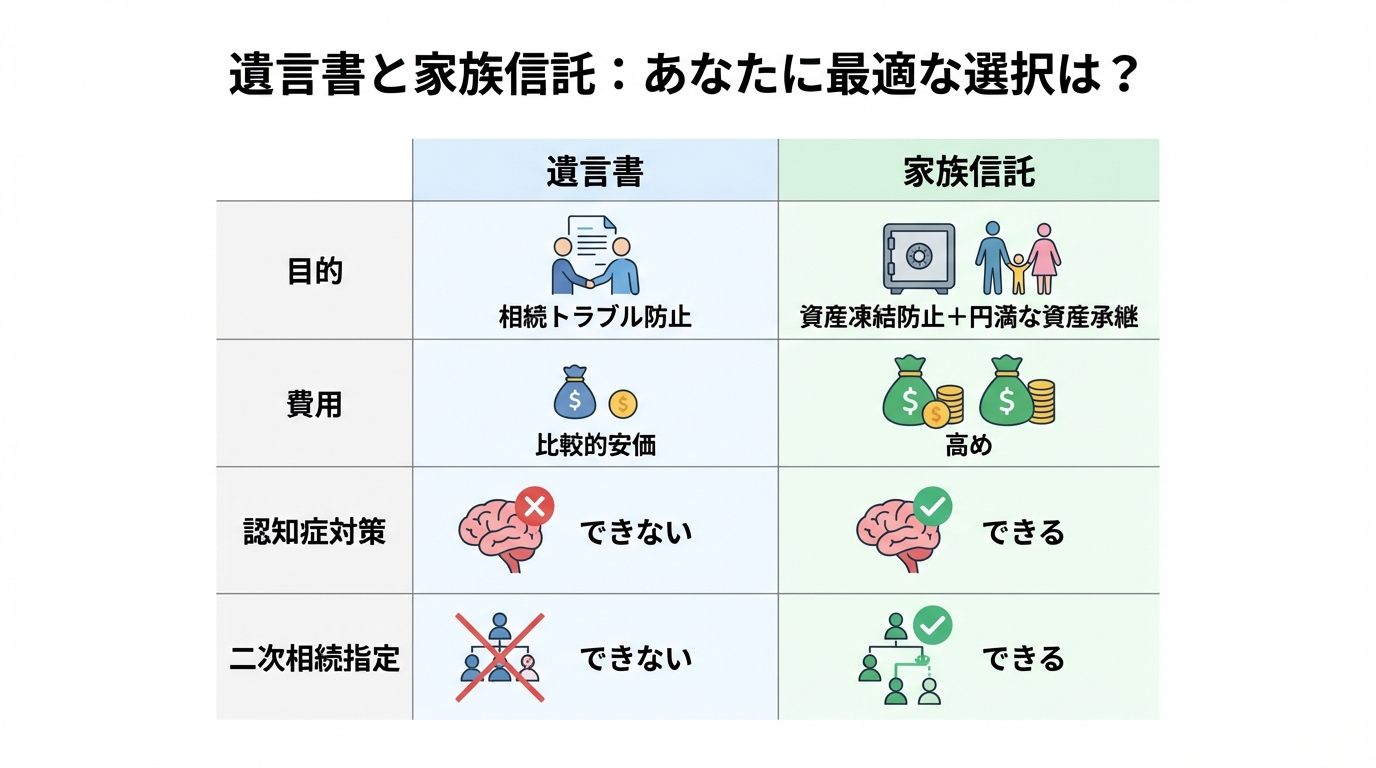

主な対策は、以下の3つです。

- 遺言書:あなたの最後の意思を記し、財産の分け方を指定する方法。

- 家族信託:財産の管理と承継を信頼できる家族に託す、より柔軟な方法。

- 生前贈与:元気なうちに、特定の相手に財産を贈与しておく方法。

「どれが自分たちに合っているんだろう?」と感じますよね。ここからは、それぞれの方法を詳しく解説し、あなたが最適な選択をするためのお手伝いをします。

【対策1】遺言書|最も手軽で基本的な対策

遺言書は、最も手軽で基本的な相続対策です。特に子どもがいない方にとって、その重要性は計り知れません。

なぜなら、有効な遺言書があれば、その内容は法律で定められた相続順位や法定相続分よりも優先されるからです。つまり、「全財産を妻(夫)に相続させる」という内容の遺言書を作成しておけば、原則としてその通りに財産を引き継がせることができるのです。

遺言書には、自分で手書きする「自筆証書遺言」と、公証役場で作成する「公正証書遺言」があります。それぞれにメリット・デメリットがありますが、手続きの確実性や後のトラブル防止という観点からは、私たち専門家は遺言書は自分で作成?それとも公証役場で作成?「自筆証書遺言」と「公正証書遺言」の違いは?あなたにぴったりな方法がわかるガイドで詳しく解説している公正証書遺言の作成をおすすめしています。

「配偶者に全財産を」を実現する遺言書の書き方と文例

「妻(夫)に全ての財産を相続させたい」という場合の、シンプルな遺言書の文例をご紹介します。

遺言書

遺言者 〇〇 〇〇は、私の有する一切の財産を、私の妻 〇〇 〇〇(昭和〇年〇月〇日生)に相続させる。

令和〇年〇月〇日

(住所)兵庫県尼崎市〇〇町〇丁目〇番〇号

(氏名)〇〇 〇〇 ㊞

遺言書があれば遺産分割の指針となり手続が円滑になることが多いですが、自筆証書遺言は家庭裁判所での検認が必要となる場合があり、金融機関や登記手続きでは戸籍類や遺言執行者の選任など追加の手続が求められることがあります。公正証書遺言は検認不要とされる点などを踏まえ、具体的な手続は専門家と確認してください。

さらに、手続きをより円滑にするために、遺言書の内容を実現する「遺言執行者」を指定しておくことも非常に有効です。信頼できる親族や、私たちのような専門家を指定しておくことで、残された配偶者の負担を大きく減らすことができます。

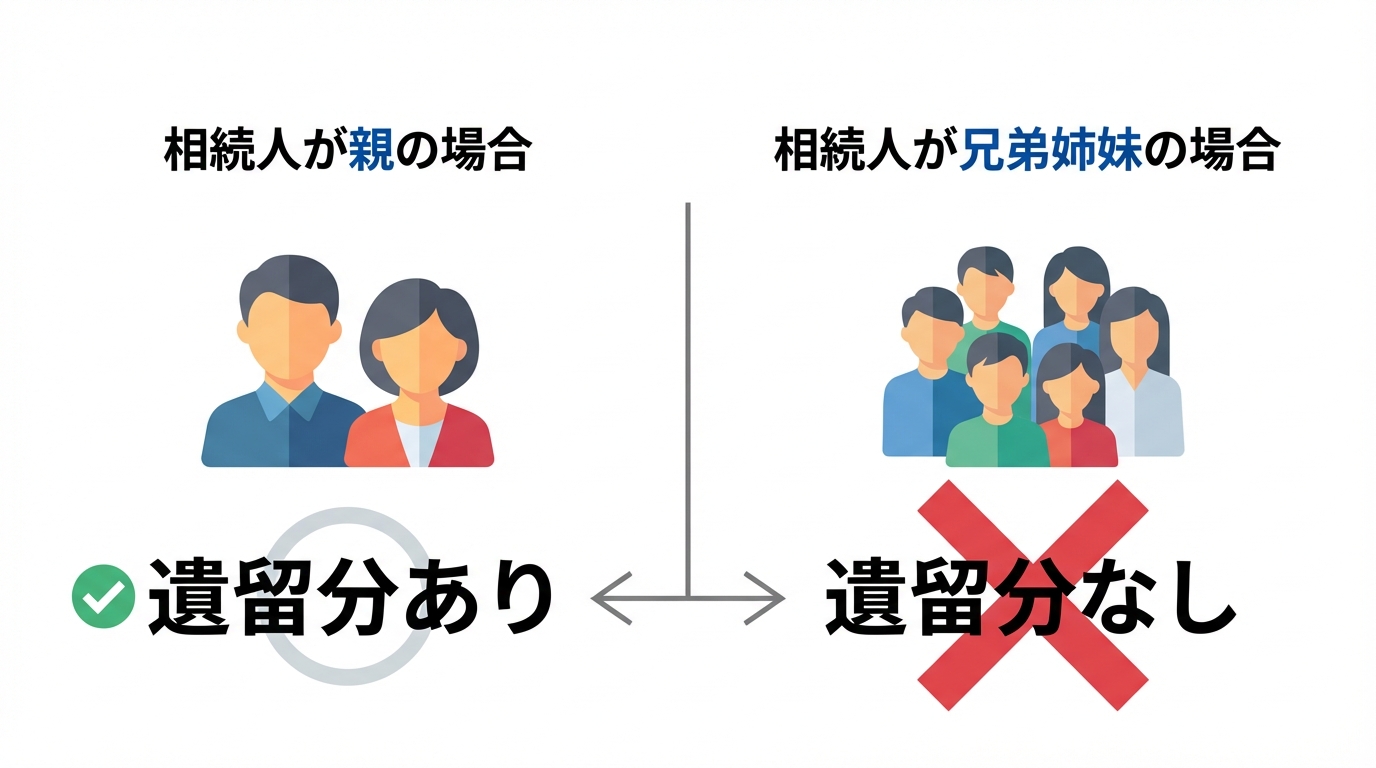

注意点:親には「遺留分」があることを忘れずに

遺言書は非常に強力ですが、一つだけ注意点があります。それは「遺留分」という権利です。

遺留分とは、兄弟姉妹を除く法定相続人に保障された、最低限の遺産の取り分のことです。

これが何を意味するかというと、

- 相続人が「配偶者と親」の場合:

たとえ「全財産を配偶者に」という遺言書があっても、ご両親は遺留分として、本来の法定相続分(1/3)の半分、つまり財産全体の6分の1を請求する権利があります。 - 相続人が「配偶者と兄弟姉妹」の場合:

兄弟姉妹には遺留分がありません。そのため、「全財産を配偶者に」という遺言書があれば、兄弟姉妹が財産を請求することはできず、完全に配偶者に財産を遺すことができます。

この違いは非常に重要です。もしご両親がご存命で、遺留分がトラブルの種になりそうだと感じる場合は、遺言書を作成する際にその点を考慮した内容にしたり、なぜこのような遺言を遺すのかという想いを「付言事項」として書き添えたりするなどの配慮が大切になります。

【対策2】家族信託|認知症対策と円満な資産承継を両立

「遺言書だけでは、少し心配が残る…」という方には、近年注目されている「家族信託(家族の為の信託)とは」という選択肢があります。

家族信託とは、ご自身の財産を、信頼できる家族に託し、ご自身が定めた目的(例えば「自分の生活と、自分の死後は妻の生活のために使う」など)に従って管理・承継してもらう制度です。これは、単なる相続対策にとどまらず、生前の認知症などによる資産凍結リスクにも備えられるという大きな特徴があります。

家族信託のメリット:遺言書にはない柔軟性

子どもがいないご夫婦にとって、家族信託には遺言書にはない、以下のような大きなメリットがあります。

- 認知症による資産凍結を防げる

もし認知症などで判断能力が低下すると、銀行口座から預金が引き出せなくなったり、不動産を売却できなくなったりする「資産凍結」の状態に陥ります。家族信託を組んでおけば、財産を託された家族(受託者)が、ご本人のために引き続き財産の管理を行えるため、資産凍結の心配がありません。 - 二次相続以降の財産の行き先を決められる

これは子どもがいないご夫婦にとって最大のメリットかもしれません。例えば、「自分が亡くなった後は、妻に財産を使ってもらい、生活に困らないようにしてほしい。そして、妻が亡くなった後は、残った財産を自分の甥に渡したい」といった希望を叶えることができます。遺言は死亡時点での財産処分を指定する手段であり、遺言のみでは信託のように生前からの継続的な管理や受益者の長期的な管理体系を構築することは難しい場合があります。一方、家族信託は生前の管理と死亡後の受益配分を合わせて設計できるため、二次相続以降の管理や長期的な運用を考える場合に有効です。具体的な違いは専門家と確認してください。 - 不動産の共有問題を避けられる

相続によって不動産が複数の人の共有名義になると、売却や活用に全員の同意が必要になり、トラブルの原因になりがちです。家族信託を使えば、管理する人を一人に決めておけるため、スムーズな不動産管理が可能になります。

家族信託のデメリット:費用と専門知識が必要

非常に柔軟で便利な家族信託ですが、デメリットも理解しておく必要があります。

- 費用がかかる

家族信託の契約書(信託契約書)の作成を専門家に依頼するためのコンサルティング費用や、不動産を信託財産にする場合の登記費用など、遺言書の作成に比べるとコストは高くなる傾向があります。 - 専門的な知識が必要

信託契約書は、ご自身の希望を法的に間違いなく実現できるよう、非常に精密に設計する必要があります。インターネットのひな形などを使ってご自身で作成するのは極めて困難であり、トラブルの原因にもなりかねません。司法書士などの専門家への相談が不可欠です。 - 信頼できる受託者が必要

大切な財産を託す「受託者」の存在が前提となります。ご自身の兄弟姉妹や甥姪など、長期にわたって責任ある役割を任せられる、信頼できる方がいるかどうか、という点も重要になります。

【比較】あなたに最適な対策は?ケース別選び方ガイド

「遺言書」と「家族信託」、どちらが良いのか迷いますよね。ここでは、あなたの状況や希望に応じて、どちらの対策がより適しているかの目安をご案内します。

費用を抑え、配偶者に財産を遺したいなら「遺言書」

以下のような方は、まずは「遺言書」の作成を検討するのが良いでしょう。

- とにかく費用を抑えて、シンプルに対策をしたい。

- 相続財産は、主に今住んでいる自宅と預貯金だ。

- ご自身の親は既に亡くなっており、兄弟姉妹に遺留分がないため、遺言書だけで想いを実現できる。

- 将来の認知症のリスクよりも、まずは相続トラブルの防止を優先したい。

このケースでは、公正証書遺言を作成しておくことで、残された配偶者の負担を大きく減らし、安心して財産を引き継いでもらうことが可能になります。

認知症対策と二次相続まで考えたいなら「家族信託」

一方で、以下のような希望をお持ちの方には、「家族信託」が非常に有効な選択肢となります。

- 将来、自分や配偶者が認知症になった時の財産管理がとても心配だ。

- アパートや駐車場など、収益を生む不動産を持っている。

- 自分の死後、妻の生活はしっかり守りたい。でも、最終的には自分の家系の親族(甥や姪など)に財産を引き継いでほしい。

- 多少費用がかかっても、将来にわたって安心できる、盤石な仕組みを整えたい。

家族信託は、遺言書ではカバーしきれない、より複雑で長期的な希望を叶えるためのオーダーメイドの対策といえます。

独身(おひとりさま)の場合の相続対策は?

子どもも配偶者もいない、いわゆる「おひとりさま」の場合、相続対策の重要性はさらに高まります。

何の対策もしなければ、財産はご両親へ、ご両親が亡くなっていれば兄弟姉妹(や甥姪)へと引き継がれます。特に相続人が甥や姪になると、関係性が疎遠なケースも多く、遺産分割の話し合いが難航しがちです。

そのため、おひとりさまの場合は、遺言書の作成は必須と言っても過言ではありません。遺言書があれば、兄弟姉妹や甥姪だけでなく、例えば「長年お世話になった友人」や「応援したいNPO法人」など、法律上の相続人以外の方へ財産を遺す(遺贈する)ことも可能です。ご自身の人生の集大成として、想いを託す相手を自由に決めることができるのです。

不安な時は専門家へ。司法書士がお手伝いできること

ここまで読み進めていただき、ありがとうございます。子どもがいない方の相続について、基本的なルールや対策をご理解いただけたのではないでしょうか。

しかし、同時に「自分の場合はどうなんだろう?」「手続きが複雑で、一人でやるのは難しそう…」といった新たな疑問や不安も生まれてきたかもしれません。

そんな時は、どうか一人で悩まず、私たちのような相続の専門家にご相談ください。司法書士は、あなたの想いを法的に実現するためのプロフェッショナルです。

私たち司法書士法人れみらい事務所では、具体的に以下のようなお手伝いができます。

- 誰が相続人になるのかを戸籍等で正確に調査します。

- あなたの想いを丁寧にお伺いし、最適な遺言書の内容をご提案し、作成をサポートします。

- 複雑な家族信託の仕組みを分かりやすくご説明し、あなただけの信託契約の設計から登記まで一貫してサポートします。

- その他、生前贈与や不動産の名義変更など、あらゆる相続関連の手続きに対応します。

私たちは、兵庫県尼崎市南塚口町に拠点を置く司法書士法人れみらい事務所(兵庫県司法書士会所属)です。敷居の高くない、何でも気軽に話せる法律の専門家でありたいと願っています。当事務所には代表司法書士の上西祥平、大貫智江(女性)が在籍しており、ご希望に応じて柔軟に対応することも可能です。

何より大切なのは、あなたが「安心」して未来を迎えることです。そのための第一歩として、まずは専門家の話を聞いてみませんか?

当事務所の初回相談は無料です。※お電話またはウェブサイトからの事前予約制で、相続に関するご相談が対象となります。

どうぞ、お気軽にご連絡ください。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

尼崎の銀行預金相続手続き|流れ・書類・費用を司法書士が解説

ご家族が亡くなられた方へ。まずはお気持ちの整理から

この度は、心よりお悔やみ申し上げます。

大切なご家族を亡くされ、悲しみや寂しさの中、これから先のことを考えると不安でいっぱいになっていらっしゃることでしょう。葬儀や法要の準備に追われる中で、銀行預金の相続手続きなど、聞き慣れない言葉を前に「何から手をつけていいのか分からない」と途方に暮れてしまうのは、当然のことです。

相続手続きは、故人様が遺してくださった大切な財産を、次の世代へと繋ぐための重要な儀式です。しかし、ご遺族にとって手続きに時間や手間がかかることがあります。

この記事では、尼崎市で銀行預金の相続手続きを進めるための具体的な流れや必要書類について、一つひとつ、丁寧にご説明していきます。まずは全体像を掴むだけでも、少し気持ちが楽になるかもしれません。

私たち司法書士法人れみらい事務所は、手続きの専門家であると同時に、ご遺族のお気持ちに寄り添うパートナーでありたいと考えています。この記事が、あなたの不安を少しでも和らげる一助となれば幸いです。

【事務所情報】

司法書士法人れみらい事務所

代表司法書士:上西 祥平、大貫 智江(兵庫県司法書士会所属)

所在地:〒661-0012 兵庫県尼崎市南塚口町2丁目19番2号 若松ビル201

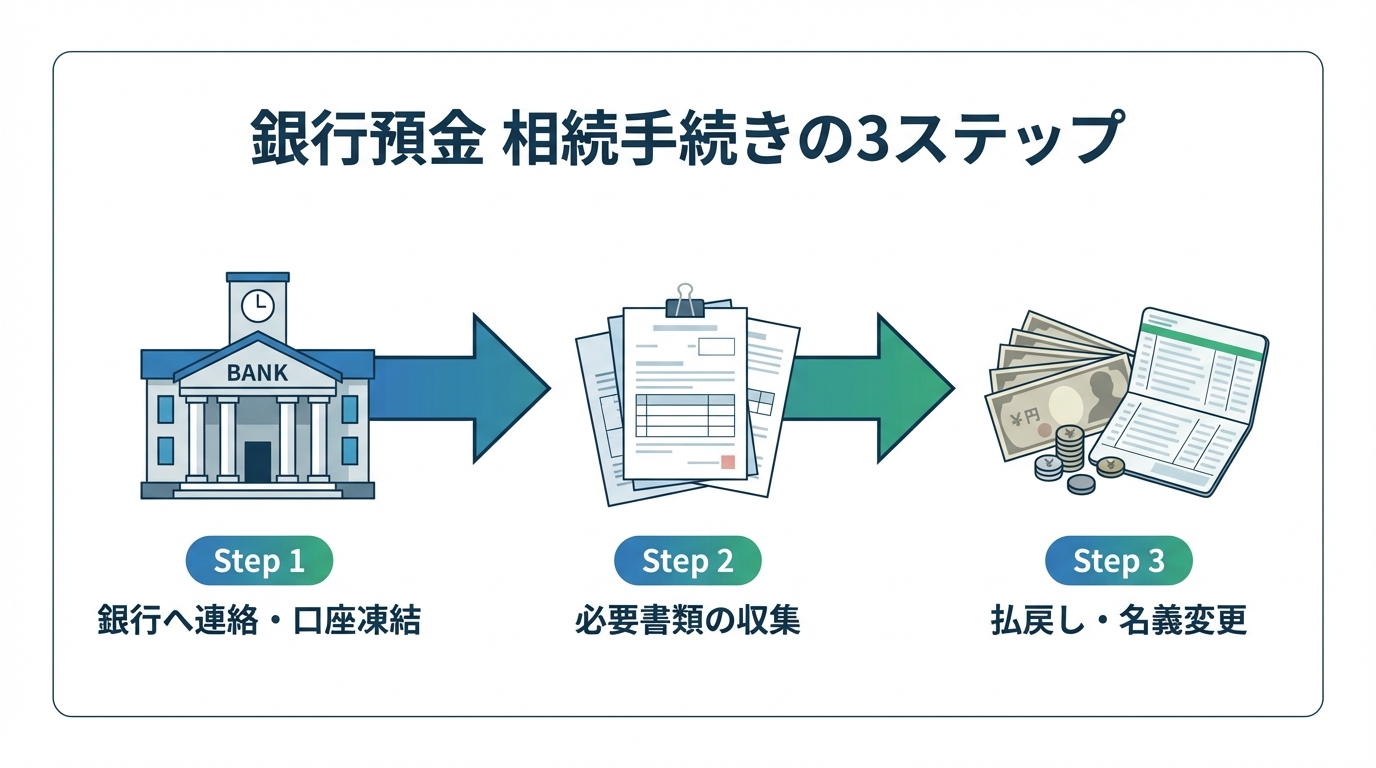

尼崎での銀行預金相続、手続きの全体像(3ステップ)

銀行預金の相続と聞くと、とても複雑で難しそうに感じるかもしれません。しかし、大まかな流れは、実は3つのステップに分けることができます。まずはこの地図を頭に入れて、全体像を掴んでみましょう。

- ステップ1:死亡の連絡と口座凍結

- ステップ2:必要書類の収集

- ステップ3:金融機関での手続き

この3つのステップを順番に進めていくのが、銀行預金の相続手続きの基本です。一つずつ、詳しく見ていきましょう。

ステップ1:まずは銀行へ連絡、口座が凍結されます

ご家族が亡くなられた後、最初に行うべきことの一つが、故人様名義の口座がある銀行への連絡です。電話で「口座名義人が亡くなった」旨を伝えると、その口座は「凍結」されます。

「凍結」と聞くと驚かれるかもしれませんが、これは故人様の預金という大切な相続財産を、相続人が確定するまで安全に保護するための措置です。通常はキャッシュカードでの引き出しや自動引き落としが停止されることが多いですが、具体的な停止範囲は金融機関や口座の種類によって異なります。詳細は取引先の金融機関に確認してください。これにより、相続人の誰かが勝手にお金を引き出してしまうといったトラブルを防ぐことができるのです。

葬儀費用等のために預金を引き出す場合、単独での引き出しが相続上どのように評価されるかは事情により異なります。安易な引き出しが後の相続手続に影響する可能性もあるため、事前に金融機関や専門家に相談してください。

ステップ2:必要書類の収集【一番の頑張りどころです】

相続手続きの中で、最も時間と労力がかかるのが、この必要書類の収集です。普段見慣れない書類も多く、どこで何を取得すればよいのか分からず、多くの方がつまずいてしまうポイントでもあります。

以下は代表例で、金融機関や個別事情により追加書類や異なる書式が必要になり得ます。必ず事前に該当金融機関へ確認してください。

- 故人に関する書類:戸籍謄本(出生から死亡まで)、除籍謄本、住民票の除票など

- 相続人に関する書類::相続人全員の戸籍謄本、印鑑証明書など

- 金融機関の書類:相続手続依頼書(相続届)、通帳、キャッシュカードなど

この後の章で、それぞれの書類を「どこで」取得できるのかを尼崎市の情報に特化して詳しく解説しますので、ご安心ください。なお、印鑑証明書など、一部の書類には金融機関から「発行後3ヶ月以内」といった有効期限が定められている場合がありますので、取得するタイミングにも注意が必要です。

ステップ3:書類を提出し、払戻し・名義変更手続きへ

必要な書類がすべて揃ったら、金融機関の窓口に提出します。銀行側で書類に不備がないかを確認し、手続きが進められます。

手続きが完了すると、指定した相続人の口座に預金が払い戻される(解約)か、名義変更が行われます。解約での払戻しが選択されることも多い一方、金融機関や口座の状況によっては名義変更が行われる場合もあるため、具体的な取扱いは各金融機関に確認してください。

金融機関や書類の不備・相続関係の複雑さによって所要期間は変動します。通常は数日から数週間で処理されることもありますが、場合によっては1ヶ月以上かかることもありますので、具体的な所要期間は各金融機関にご確認ください。私たち司法書士にご依頼いただければ、この書類提出から完了までのやり取りも、すべて代行させていただくことが可能です。

【尼崎版】相続手続きの必要書類はどこで取得する?

「必要な書類は分かったけれど、具体的にどこへ行けば手に入るの?」という疑問にお答えします。ここでは、尼崎市にお住まいだった方を想定して、主な書類の取得場所をご案内します。

| 書類名 | 取得できる場所(尼崎市の場合) | 手数料の目安 |

|---|---|---|

| 戸籍謄本・除籍謄本 | 市区町村役場(尼崎市役所 市民課、各サービスセンター) | 1通 450円~750円 |

| 住民票の除票 | 最後の住所地の市区町村役場(尼崎市役所 市民課、各サービスセンター) | 1通 300円 |

| 印鑑証明書 | 住所地の市区町村役場(尼崎市役所 市民課、各サービスセンター) | 1通 300円 |

戸籍謄本・除籍謄本:尼崎市役所またはサービスセンターで

銀行預金の相続手続きでは、故人様の「出生から死亡まで」の連続した戸籍謄本(戸籍全部事項証明書)や除籍謄本などが必要です。これは、法律上の相続人が誰であるかを確定させるために、絶対に欠かせない書類です。

これらの戸籍は尼崎市役所の市民課や、阪急塚口サービスセンター、JR尼崎サービスセンターなどで取得できます。郵送で請求することも可能です。

ただ、この「出生から死亡まで」の戸籍をすべて集める作業は、想像以上に大変なことがあります。結婚や転籍で本籍地が変わっている場合、それぞれの市区町村役場に請求しなければなりません。また、法改正によって戸籍が作り替えられている場合(改製原戸籍)もあり、すべてを漏れなく集めるには専門的な知識が必要となることも少なくありません。

印鑑証明書・住民票の除票:お近くの窓口で取得可能

相続人全員の印鑑証明書と、故人様の最後の住所地を証明する住民票の除票も必要です。これらも、ご自身の住所地や故人様の最後の住所地が尼崎市であれば、市役所や各サービスセンターの窓口で取得できます。

ここで一つ、実務上の大切なポイントがあります。それは、多くの金融機関では発行後3ヶ月以内の印鑑証明を求めることが多いです。金融機関によっては別の基準(例:6ヶ月以内)を設定している場合もあるため、取得のタイミングは事前に確認してください。ということです。せっかく取得しても、他の書類集めに時間がかかって期限が切れてしまうと、取り直しの手間と費用がかかってしまいます。

遺産分割協議書:相続人全員での話し合いが必要です

遺産分割協議書は、市役所などで取得する書類とは異なり、相続人の皆さんで作成する書類です。遺言書がない場合、どの財産を誰が相続するのかを相続人全員で話し合い、その結果をまとめたものが遺産分割協議書です。

この書類には、相続人全員が署名し、実印を押印する必要があります。この書類があることで、金融機関は「相続人の皆さんの間で合意ができていますね」と確認でき、安心して手続きを進めることができます。後のトラブルを防ぐためにも、非常に重要な書類です。

もし、相続人同士で話がまとまらない場合や、書類の作成方法が分からないといった場合には、私たち司法書士がお手伝いをすることができます。詳しくは遺産分割協議書の作成のページもご覧ください。

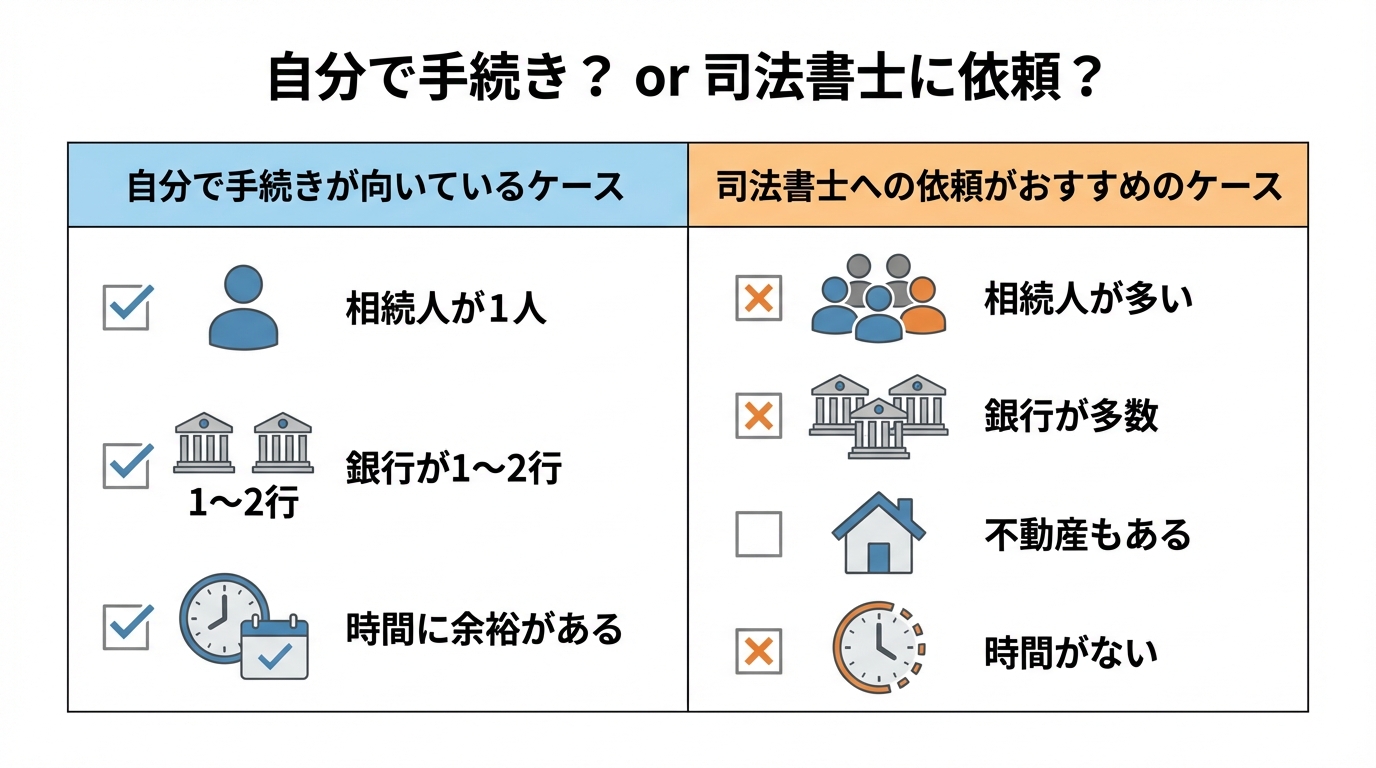

手続きは自分でできる?司法書士に依頼すべき?判断のポイント

「これくらいなら自分でできるかも」「でも、やっぱり専門家に任せた方が安心かな」と、多くの方が悩まれることでしょう。どちらの選択が正しいということはありません。ご自身の状況に合わせて、最適な方法を選ぶことが大切です。

ご自身での手続きが向いているケース

以下のような比較的シンプルなケースでは、ご自身で手続きを進めることも十分可能でしょう。

- 相続人がご自身一人だけ、または配偶者と子など少人数である

- 故人様の取引銀行が1~2行程度で、場所も把握している

- 相続財産が預金のみで、不動産など他の財産がない

- 平日の日中に、銀行や役所の窓口へ行く時間を確保できる

ご自身で手続きを行う最大のメリットは、専門家への報酬がかからないことです。ただし、書類の収集や銀行とのやり取りに、多くの時間と手間がかかることは覚悟しておく必要があります。

司法書士への依頼をおすすめするケース

一方で、次のようなケースでは、専門家である司法書士にご依頼いただくメリットが大きいと言えます。

- 相続人の人数が多い、または疎遠な方や遠方にお住まいの方がいる

- 平日の日中に、銀行や役所に行く時間をなかなか作れない

- 取引銀行がいくつもあり、手続きが煩雑になりそう

- 預金の他に、不動産(土地・建物)の相続もある

- とにかく面倒な手続きから解放され、精神的な負担を減らしたい

私たち司法書士にご依頼いただければ、戸籍の収集から遺産分割協議書の作成、各金融機関とのやり取りまで、煩雑な手続きをすべて代行いたします。貴重な時間を有効に使い、何より故人様を偲ぶ時間に充てていただくことができます。当事務所の「相続手続きトータルサポート」は、まさにこうしたお悩みにお応えするためのサービスです。当サービスの業務範囲は、戸籍収集、遺産分割協議書作成、金融機関での手続き代行などですが、作業内容・相続人の数・手続きの複雑性により料金は変動します。詳細は個別見積りにてご案内します。

司法書士に依頼した場合の費用は?尼崎での相場を解説

専門家に依頼するとなると、やはり気になるのが費用ではないでしょうか。ここでは、司法書士に銀行預金の相続手続きを依頼した場合の費用についてご説明します。費用について不安な点があれば、初回無料相談はこちらからお気軽にお尋ねください。

費用の内訳:「司法書士報酬」と「実費」

司法書士に支払う費用は、大きく「司法書士報酬」と「実費」の2つに分かれています。

- 司法書士報酬:手続きの代行や書類作成に対する、司法書士への手数料です。

- 実費:戸籍謄本の発行手数料(1通450円~)、印鑑証明書の発行手数料(尼崎市では1通300円)、郵送費、交通費など、手続きを進める上で実際にかかる費用のことです。

お見積りでは、この2つを明確に分けてご提示しますので、何にいくらかかるのかをしっかりご確認いただけます。

れみらい事務所の預金相続サポート料金

当事務所では、ご依頼いただきやすいように明確な料金体系をご用意しております。

【預貯金の相続手続きサポート】

報酬:金融機関1社あたり 55,000円(税込)~

※上記は、相続人が少なく手続きが比較的簡易な場合の目安料金です。正式な報酬額は、必ず事前にお渡しするお見積書にてご提示いたします。

<料金に含まれる主な業務>

・戸籍謄本等の収集(相続人4名、取得通数10通まで)

・相続関係説明図の作成

・遺産分割協議書の作成

・金融機関での預貯金解約・払戻し手続き代行

<料金に含まれない業務・費用>

・不動産の相続登記、相続放棄、遺言書作成など、預貯金以外の相続手続き

・相続人間で争いがある場合の交渉や法的手続き

・戸籍等の取得通数が10通を超える場合の追加手数料、遠方への出張費など

<別途必要となる実費>

・戸籍謄本(1通450円~)、除籍謄本(1通750円)、住民票・印鑑証明書(尼崎市は1通300円)などの発行手数料

・郵送費、交通費など

不動産の相続登記(名義変更)など、他の相続手続きと併せてご依頼いただくことで、費用を抑えられる場合もございます。詳しくは、相続登記を司法書士に依頼すると費用はいくらかかるのかのページもご参照ください。まずは無料相談にて、詳しいお見積りをご提示させていただきます。

銀行預金の相続でよくある質問(Q&A)

最後に、銀行預金の相続手続きに関して、お客様からよく寄せられるご質問にお答えします。

Q. 葬儀費用など、急ぎでお金を引き出す方法はありますか?

A. はい、「預貯金の仮払い制度」を利用できる場合があります。

2019年の民法改正により、遺産分割協議が終わる前でも、相続人が単独で一定額までの預金を引き出せる制度が創設されました。これにより、当面の生活費や葬儀費用の支払いに充てることが可能になりました。

引き出せる上限額は、以下の計算式で求められます。

【(相続開始時の預金額)× 1/3 ×(仮払いを受ける相続人の法定相続分)】

ただし、一つの金融機関から引き出せる上限は150万円と定められています。

手続きには、故人様の除籍謄本や、請求する相続人の方の戸籍謄本・印鑑証明書などが必要です。便利な制度ですが、利用にあたっては注意点もございますので、まずは専門家にご相談いただくことをお勧めします。

参考:法務省:民法及び家事事件手続法の一部を改正する法律について

Q. 故人の口座がどの銀行にあるか分かりません。調べる方法は?

A. まずは故人様のご自宅にある遺品を丁寧に探してみましょう。

通帳やキャッシュカードはもちろん、銀行から届いた郵便物(取引残高報告書など)が手がかりになります。金融機関名が記載されたカレンダーやティッシュ、ボールペンなどもヒントになるかもしれません。

それでも見つからない場合、私たち司法書士がご依頼を受け、金融機関に対して口座の有無を照会(残高証明書の発行請求)することも可能です。心当たりのある金融機関に一括で照会をかけることで、ご遺族の負担を軽減できます。

Q. 尼崎信用金庫とメガバンクで手続きは違いますか?

A. 大まかな流れは同じですが、提出する書類の書式が異なります。

戸籍謄本など役所で取得する書類は、どの金融機関でも共通して必要となります。しかし、「相続手続依頼書(相続届)」といった金融機関所定の書類は、それぞれの銀行や信用金庫で独自の書式を用意しています。

そのため、故人様が複数の金融機関に口座をお持ちだった場合、その数だけ異なる書類に、相続人全員が何度も署名・押印をしなければならず、手間が大きく増えてしまいます。こうした煩雑な作業も、司法書士に一括してお任せいただくことでスムーズに進めることができます。尼崎信用金庫の預金の相続手続きならこちらもご参考にしてください。

まとめ:尼崎での銀行預金相続は、一人で悩まずご相談ください

ここまで、尼崎市での銀行預金の相続手続きについて、流れや必要書類、費用などを解説してきました。

相続手続きは、ただでさえお辛い時期に、時間的にも精神的にも大きな負担となる作業です。特に、戸籍集めや金融機関とのやり取りは、慣れない方にとっては本当に大変なことだと思います。

そんなとき、「専門家の力を借りる」という選択肢があることを、ぜひ覚えておいてください。一人で抱え込まず、私たちのような専門家にご相談いただくことで、あなたの負担は大きく軽減されるはずです。

司法書士法人れみらい事務所では、初回のご相談は無料で承っております。女性の司法書士も在籍しておりますので、ご希望がございましたらお気軽にお申し付けください。あなたのお話に親身に耳を傾け、最善の解決策を一緒に考えさせていただきます。

どんな些細なことでも構いません。まずはお気軽に、あなたの不安な気持ちをお聞かせください。

お問い合わせはこちらから、ご連絡をお待ちしております。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

相続放棄で後悔しないために。判断基準と専門家への相談

相続放棄、本当にしますか?まず落ち着いて現状を整理しましょう

ご家族が亡くなられ、深い悲しみの中、相続という聞き慣れない手続きに直面し、大きな不安を感じていらっしゃるのではないでしょうか。「故人に借金があったかもしれない」「他の相続人ともめたくない」…そんな思いから「相続放棄」という言葉が頭をよぎっているかもしれません。

でも、どうか焦らないでください。相続放棄は、あなたのこれからの人生に影響を及ぼす可能性がある重要な決断です。情報が少ない中で急いで決めてしまい、後から「こんなはずではなかった」と後悔することだけは避けていただきたいのです。

この記事は、そんなあなたのための「道しるべ」です。私たち司法書士法人れみらい事務所は、相続分野に力を入れており、あなたが冷静に状況を整理し、ご自身にとって最善の選択をするための情報提供や手続きの支援をいたします。

相続放棄のメリット・デメリットから、具体的な判断基準、そして絶対にやってはいけない注意点まで、一つひとつ丁寧にご説明します。この記事を読み終える頃には、あなたが次に何をすべきかが明確になっているはずです。どうぞ、ご自身のペースで読み進めてください。

相続放棄のメリット・デメリットを正しく理解する

相続放棄を検討する上で、まず基本となるのがメリットとデメリットを天秤にかけることです。良い面だけを見て判断すると、思わぬ落とし穴にはまってしまう可能性があります。ここでは、専門家の視点から特に重要なポイントを解説します。

メリット:借金や相続トラブルから解放される

相続放棄の最大のメリットは、なんといっても故人の借金を引き継がなくて済むことです。プラスの財産よりも明らかに借金が多い場合、相続放棄をすることで、あなたの生活が守られます。一般に相続放棄をすると被相続人の負債や連帯保証人の地位は継承されませんが、具体的な契約内容や担保の有無等により扱いが異なる場合があるため、保証契約の有無や内容は専門家に確認してください。

また、相続放棄をすると、初めから相続人ではなかったことになります。そのため、他の相続人との遺産分割協議に参加する必要がありません。相続放棄により一定の法的関与を避けられるため、話し合いの負担が軽減される場合があります。

デメリット:プラスの財産も全て手放すことになる

一方で、最も重要なデメリットは、プラスの財産も一切相続できなくなるという点です。相続放棄は「借金だけを放棄して、預貯金や不動産はもらう」といった都合の良いことはできません。

もし、手続きをした後に価値のある財産が見つかったとしても、その権利を主張することはできません。そして、一度家庭裁判所で受理された相続放棄は、原則として撤回(取り消し)ができませんが、詐欺や強迫によって手続きした場合など、例外的に裁判所が取り消しを認める余地もあります。非常に重い決断ですので、慎重に検討する必要があります。

特に、故人が住んでいた「実家」など、金銭的な価値だけでなく、ご家族にとって思い出の詰まった大切な財産も手放すことになります。この点は、感情面も考慮して慎重に判断する必要があります。

注意すべき点:相続権が他の親族に移り、新たな問題も

多くの方が見落としがちなのが、自分が相続放棄をすると、相続権が次の順位の親族に移るという点です。例えば、亡くなった方(被相続人)の子ども全員が相続放棄をすると、次は亡くなった方の親(祖父母)へ、親もすでに亡くなっている場合は、亡くなった方の兄弟姉妹(場合によっては甥・姪)へと相続権が移っていきます。

もし故人に借金があった場合、その返済義務が、事情を知らない他の親族に突然移ってしまうことになります。良かれと思ってした相続放棄が、結果的に親族間のトラブルを引き起こす原因になりかねません。相続放棄をする場合は、次の順位の相続人になる可能性のある方へ、事前に連絡を入れておくなどの配慮がとても大切です。

後悔しないための意思決定5ステップ|自分でできる判断基準

「自分は相続放棄をすべきなのだろうか…」その答えを出すために、ご自身の状況を客観的に整理する5つのステップをご紹介します。一つずつ確認していくことで、思考が整理され、進むべき道が見えてくるはずです。

ステップ1:まずは相続財産を調査する

全ての判断の基礎となるのが、故人の財産を正確に把握することです。プラスの財産(資産)とマイナスの財産(負債)を、分かる範囲でリストアップしてみましょう。

- プラスの財産の例:預貯金、不動産(土地・建物)、株式などの有価証券、自動車、生命保険金(※受取人指定による)、貸付金など

- マイナスの財産の例:借金、住宅ローン、未払いの税金や家賃、誰かの連帯保証人になっている地位など

何から手をつけていいか分からない場合は、まず故人のご自宅にある預金通帳や郵便物を確認することから始めましょう。金融機関からの督促状や、固定資産税の納税通知書などが手がかりになります。借金の有無が不明な場合は、信用情報機関に情報開示を請求する方法もあります。財産の全体像が見えてくると、冷静な判断がしやすくなります。より詳しい調査方法は「相続財産を調査するには」の記事でも解説しています。

ステップ2:「相続放棄すべき」典型的な3つのケース

財産調査の結果、以下のような状況であれば、相続放棄が有力な選択肢となります。

- 明らかに債務超過である場合

プラスの財産を全て合わせても、借金を返済しきれない場合です。これが相続放棄を選択する最も典型的な理由です。 - 特定の相続人に財産を集中させたい場合

例えば、家業を継ぐ長男に全ての財産を相続させたい、といった場合に、他の兄弟が相続放棄をすることで、スムーズな事業承継が可能になることがあります。 - 相続トラブルに一切関わりたくない場合

財産の多少にかかわらず、他の相続人との関係性が悪く、遺産分割協議に参加すること自体が大きな精神的苦痛になるようなケースです。

ステップ3:「相続放棄しない方が良い」3つのケース

逆に、安易に相続放棄をすべきではないケースもあります。一度立ち止まって考えてみましょう。

- プラスの財産が上回る場合

借金があったとしても、それを上回るプラスの財産があれば、相続して借金を返済した上で、残りの財産を受け取ることができます。 - 生命保険金など放棄しても受け取れる財産がある場合

一般に、受取人が特定の相続人に指定されている生命保険金は、相続財産ではなく「受取人固有の財産」とみなされるため、相続放棄をしても受け取ることができます。ただし、保険契約の表示(受取人が「相続人」となっている場合など)や個別の事情により扱いが異なる場合があるため、詳細は保険契約書の確認や専門家への相談が必要です。この点を勘違いして、受け取れるはずの保険金まで諦めてしまうケースがあるので注意が必要です。 - どうしても手放したくない財産がある場合

借金があったとしても、「先祖代々の土地」や「家族で暮らした実家」など、どうしても手放したくない財産がある場合です。このような場合は、相続放棄以外の方法を検討すべきでしょう。

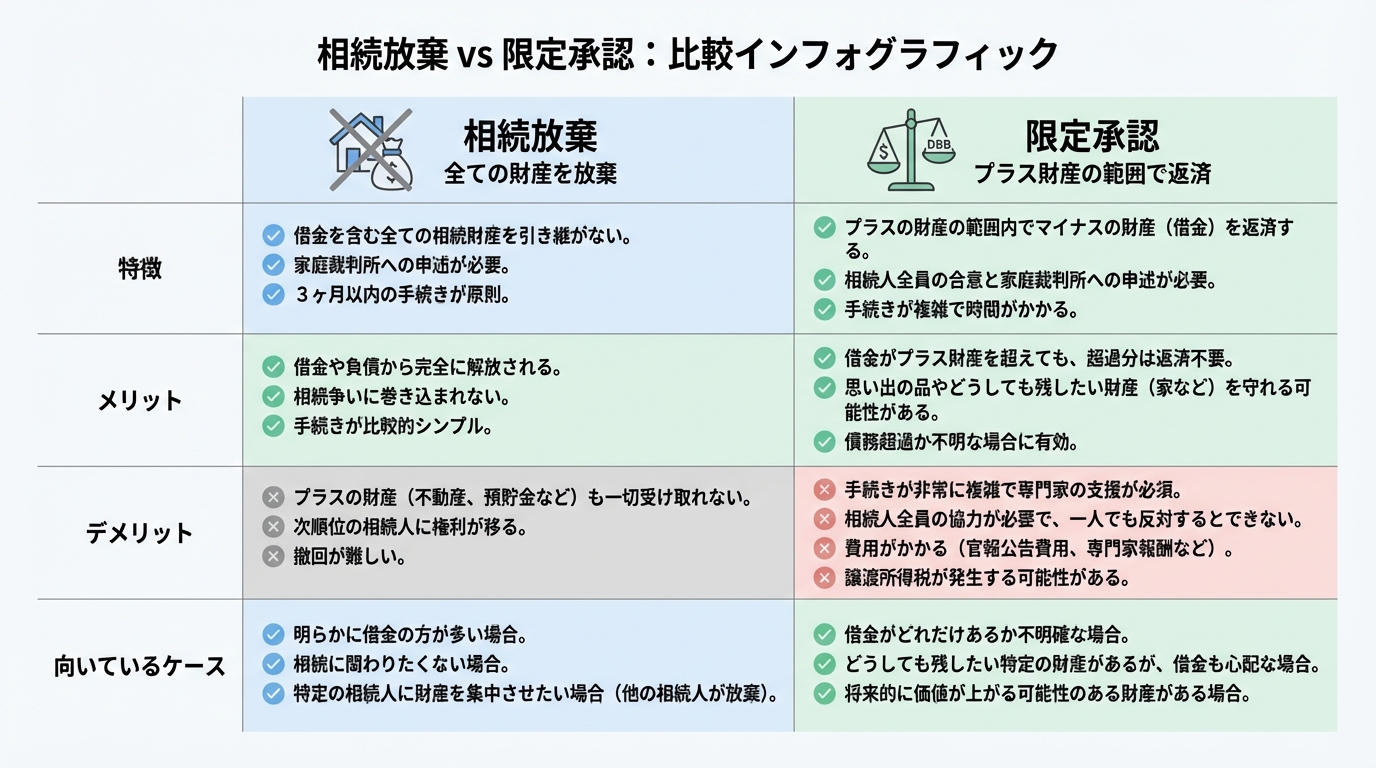

ステップ4:もう一つの選択肢「限定承認」と比較する

「財産と借金、どちらが多いかハッキリしない…」そんな時に有効なのが「限定承認」という手続きです。これは、相続したプラスの財産の範囲内でのみ、故人の借金を返済するという方法です。

例えば、調査の結果300万円の借金が見つかったけれど、後から500万円の預金が見つかった場合、限定承認なら預金から借金を返済し、残りの200万円を相続できます。もし預金が200万円しかなくても、返済はその200万円までで済み、不足分の100万円を自腹で支払う必要はありません。ただし、限定承認は相続人全員の共同申述が必要であり、債権者への公告・配当など手続きが複雑で実務的負担が大きいため、専門家による十分な事前調査と助言が必須です。

相続放棄との大きな違いは、プラスの財産が残る可能性を留保できる点です。ただし、手続きが非常に複雑で、相続人全員で申し立てる必要があるなど、ハードルが高いのがデメリットです。限定承認を検討する場合は、必ず専門家へ相談することをおすすめします。

ステップ5:3ヶ月の期限(熟慮期間)を確認する

相続放棄や限定承認を検討する上で、絶対に忘れてはならないのが「3ヶ月」という期限(熟慮期間)です。この期間は、原則として「自己のために相続の開始があったことを知った時」からカウントが始まります。多くの場合、ご家族が亡くなった日を知った時から3ヶ月、ということになります。

この3ヶ月という期間は、あっという間に過ぎてしまいます。もし、財産調査に時間がかかり、期間内に決断できそうにない場合は、家庭裁判所に「相続の承認又は放棄の期間の伸長」の申立てを行うことで、期間を延長してもらえる可能性があります。

期限が迫っているからと焦って決断するのではなく、延長の申立てという選択肢があることを覚えておいてください。もし期限を過ぎてしまうと、原則として相続放棄はできなくなり、単純承認(すべての財産と借金を相続すること)したとみなされてしまいますが、事情によっては家庭裁判所が相続放棄を受理する場合もありますので、諦めずに専門家にご相談ください。

絶対にやってはいけない!相続放棄できなくなるNG行動と失敗例

相続放棄を考えている期間中に、うっかり特定の行動をとってしまうと、法律上「相続する意思がある(単純承認した)」とみなされ、相続放棄ができなくなる可能性があります。これを「法定単純承認」といいます。後悔しないために、以下の行動は絶対に避けてください。

- 故人の預貯金を引き出して使ってしまう

葬儀費用に充てるなど、一部例外はありますが、自分の生活費などに使ってしまうとNGです。 - 故人の不動産を売却したり、賃貸契約を結んだりする

相続財産を処分する行為とみなされます。 - 故人の借金を一部でも返済する

相続人として債務を認めたことになります。 - 価値のある形見(車、骨董品、貴金属など)を持ち帰る

一般的な価値の低い形見分けは問題ないとされていますが、資産価値のあるものを自分のものにすると財産の処分とみなされる恐れがあります。 - 遺産分割協議書に署名・捺印する

相続することを前提とした話し合いに参加し、合意したことになってしまいます。

実際にあった失敗例として、「故人の口座から光熱費の引き落としが続いていたため、良かれと思って故人の預金で支払ってしまった」というケースがあります。このような些細な行動が、後々相続放棄を認められない原因になることもあるのです。判断に迷う行動は、専門家に相談するまで控えるのが賢明です。

専門家への相談タイミングと費用|司法書士に依頼するメリット

相続放棄の手続きは、ご自身で行うことも不可能ではありません。しかし、書類の不備で受理されなかったり、気づかぬうちにNG行動をとってしまったりするリスクを考えると、専門家へ相談するメリットは非常に大きいと言えます。

こんな時はすぐ相談!専門家に頼るべきタイミング

以下の項目に一つでも当てはまる方は、お一人で悩まず、できるだけ早く専門家へ相談することをおすすめします。

- 3ヶ月の熟慮期間が迫っている

- プラスの財産とマイナスの財産のどちらが多いか分からない

- 相続人の数が多く、中には連絡が取りづらい人もいる

- 金融機関など(債権者)から督促状が届いている

- 限定承認も選択肢として検討したい

- 仕事などが忙しく、自分で手続きを進める時間がない

特に期限が迫っている場合は、一刻も早い相談がスムーズな解決の鍵となります。

司法書士と弁護士、どちらに相談すべき?

相続放棄の相談先として、司法書士と弁護士が挙げられます。それぞれの役割には違いがあります。

| 司法書士 | 弁護士 | |

|---|---|---|

| 主な役割 | 家庭裁判所に提出する書類作成のプロ | 依頼者の代理人として交渉・訴訟を行うプロ |

| おすすめのケース | ・相続人間で争いがない・手続きを確実かつスムーズに進めたい・費用をできるだけ抑えたい | ・他の相続人とすでにもめている・債権者との交渉が必要・相続放棄の期限を過ぎてしまった |

もし、相続人同士での争いがなく、「とにかく相続放棄の手続きを間違いなく、スムーズに進めたい」という状況であれば、まずは司法書士にご相談いただくのが良いでしょう。司法書士は書類作成の専門家として、費用を抑えながら迅速・確実な手続きをサポートします。

まとめ:一人で悩まず、まずは専門家にご相談ください

ここまで、相続放棄で後悔しないための判断基準や注意点について解説してきました。

相続放棄は、あなたのこれからの人生を左右する、とても重要な決断です。多くの情報を一度に得て、かえって混乱してしまったかもしれません。しかし、一番大切なことは、一人で全ての悩みを抱え込まないことです。

私たち司法書士法人れみらい事務所は、法律の専門家であると同時に、あなたの不安な心に寄り添うパートナーでありたいと考えています。敷居が高いと感じる必要は全くありません。ささいなことでも、まとまっていなくても大丈夫です。

当事務所では、相続問題に関する初回のご相談は無料(30分程度)でお受けしています。また、女性司法書士も在籍しておりますので、ご希望に応じて柔軟に対応することも可能です。まずはあなたのお話をお聞かせいただくことから、解決への第一歩が始まります。

どうぞ、安心してお問い合わせはこちらからご連絡ください。私たちは、適切な手続きの支援を通じて、あなたの「これから」をサポートいたします。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

証券会社の相続手続き 流れ・書類・注意点

【まず確認】証券会社の相続、何から始めるべき?

大切なご家族がお亡くなりになり、心身ともに大変な時期をお過ごしのことと存じます。悲しみに暮れる間もなく、さまざまな手続きに追われ、戸惑いや不安を感じていらっしゃるのではないでしょうか。

特に、故人様が株式や投資信託などをお持ちだった場合の「証券会社の相続手続き」は、普段聞き慣れない言葉も多く、何から手をつけて良いか分からなくなってしまうのも無理はありません。

でも、ご安心ください。この記事を最後までお読みいただければ、複雑に思える手続きの全体像がはっきりと見え、「次に何をすべきか」が具体的にわかります。一つひとつのステップを丁寧にご説明しますので、ご自身のペースで着実に進めていきましょう。

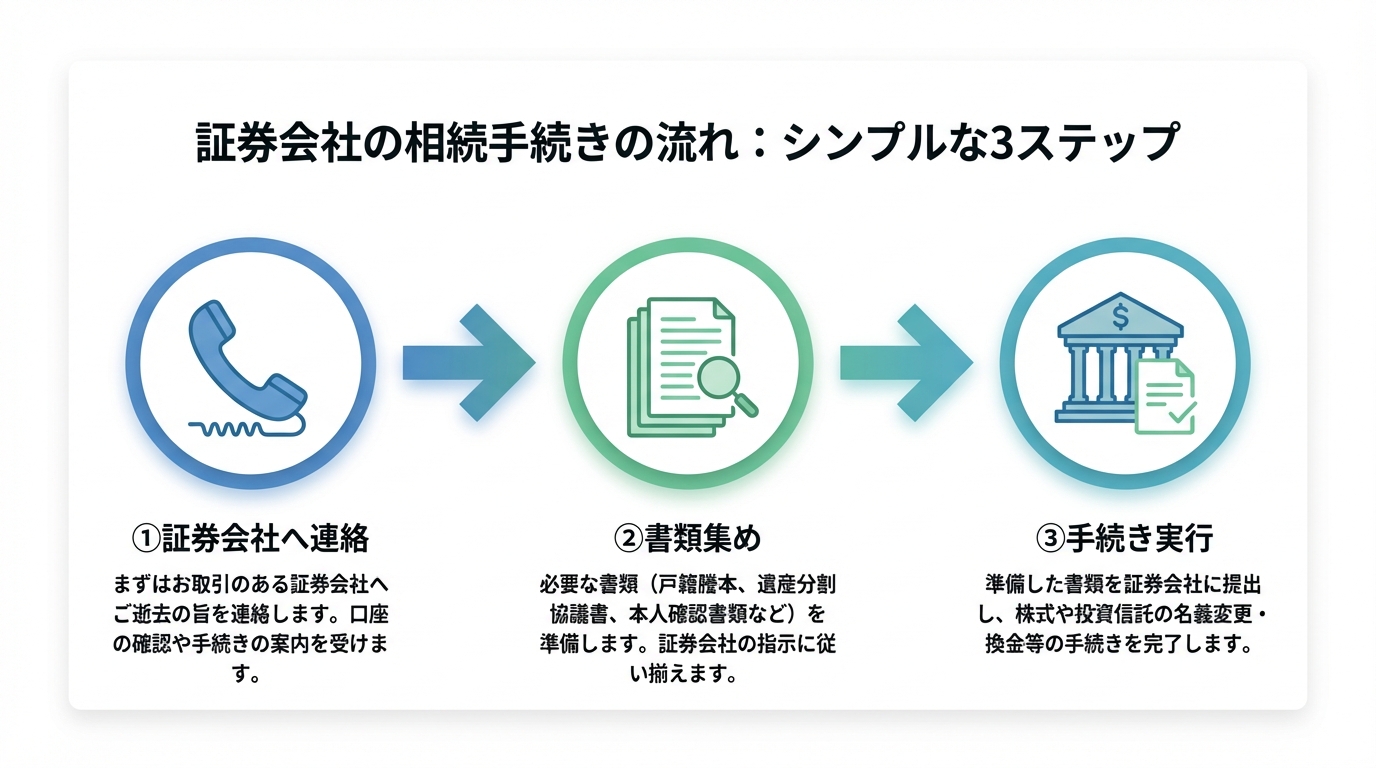

まずは、大まかな流れを掴むことが大切です。証券会社の相続手続きは、大きく分けると以下の3つのステップで進みます。

- ステップ1:証券会社へ連絡する

- ステップ2:必要な書類を集める

- ステップ3:書類を提出し、手続きを完了させる

以下で各ステップを解説します。

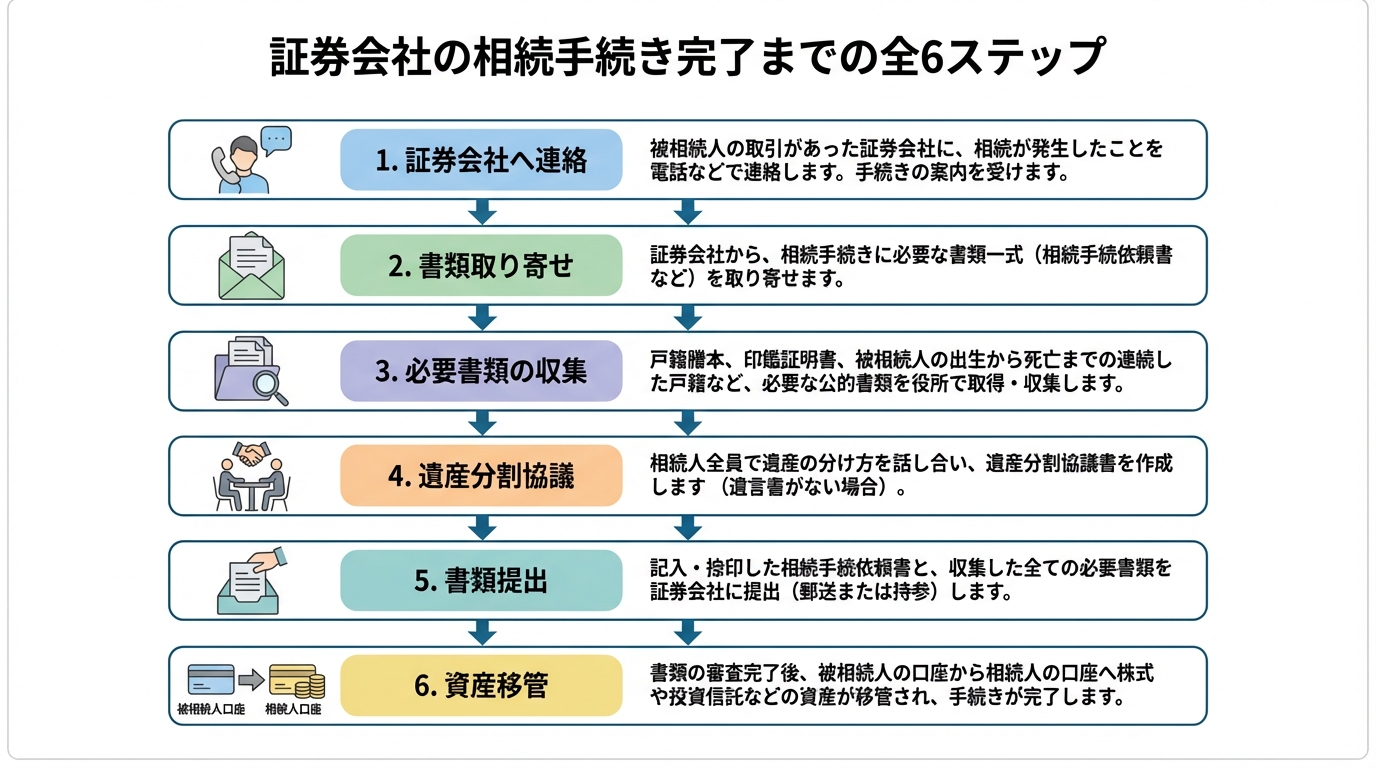

証券会社の相続手続き、完了までの全6ステップ

それでは、証券会社の相続手続きの具体的な流れを、6つのステップに分けて見ていきましょう。いつ、誰が、何をするのかを意識しながら読み進めてみてください。

ステップ1:証券会社へ死亡の連絡と口座の特定

まず最初に行うことは、故人様が取引されていた証券会社へ連絡し、亡くなった旨を伝えることです。通常は、口座を開設した支店(お客様窓口)に電話をします。もしどの支店か分からなければ、コールセンターや本社の代表番号に電話をして事情を説明すれば、担当部署につないでもらえます。

この連絡により、故人様の口座は凍結されます。凍結されると、株式の売買や出金など一切の取引ができなくなります。これは、相続財産を安全に保全し、一部の相続人が勝手に手続きを進めてしまうといったトラブルを防ぐための重要な措置です。

【故人が取引していた証券会社がわからない場合】

タンスや郵便物などから取引の報告書が見つからない場合、「証券保管振替機構(ほふり)」に情報開示請求を行うことで、故人様が口座を持っていた証券会社を調べることができます。手続きには戸籍謄本などが必要になりますが、心当たりがない場合は有効な手段です。

ステップ2:相続手続き依頼書と必要書類リストの取り寄せ

証券会社へ連絡すると、数日から1週間ほどで「相続手続依頼書」や「必要書類のご案内」といった書類一式が郵送されてきます。

相続手続きに必要な書類は、どの金融機関でも似ていますが、証券会社ごと、あるいは遺言書の有無などの状況によって微妙に異なります。そのため、必ずこの案内を取り寄せてから、書類収集を始めるようにしましょう。先に集めてしまうと、二度手間になってしまう可能性があるため注意が必要です。

ステップ3:必要書類の収集【取得方法も解説】

証券会社から届いたリストをもとに、必要書類を集めていきます。このステップが、相続手続きの中で最も時間と手間がかかる部分かもしれません。

特に大変なのが、「故人様の出生から死亡までの一連の戸籍謄本」の収集です。故人様が何度も転籍(本籍地を移すこと)されている場合、そのすべての市区町村役場に請求する必要があり、時間も労力もかかります。

戸籍謄本は、本籍地の役所でしか取得できません。遠方の場合は、郵送で取り寄せることも可能です。司法書士に依頼することで、戸籍収集など一定の手続きを委任できる場合があります。具体的に代行可能な業務範囲や委任手続きの要否は事案により異なるため、事前に対応可能な業務内容と委任の方法についてご確認ください。

また、集めた戸籍謄本を使って法務局で「法定相続情報一覧図の上手な使い方」を取得しておくと、その後の手続きで戸籍謄本の束を何度も出し直す手間が省けるので便利です。

ステップ4:遺産分割協議と協議書の作成

遺言書がなく、相続人が複数いらっしゃる場合は、相続人全員で遺産の分け方を話し合う「遺産分割協議」を行う必要があります。

証券口座の財産(株式や投資信託など)については、

- 誰か一人が代表して相続するのか

- 銘柄ごとに分けるのか

- すべて売却して現金化し、その現金を分けるのか

といった点を具体的に話し合います。全員の合意が得られたら、その内容を「遺産分割協議書」という書面にまとめ、相続人全員が署名し、実印を押印します。この協議書は、後のトラブルを防ぐためにも非常に重要な書類です。

当事務所では、ご状況に合わせた遺産分割協議書の作成サポートも行っておりますので、お気軽にご相談ください。

ステップ5:証券会社へ書類を提出

ステップ2で取り寄せた「相続手続依頼書」に必要事項を記入し、ステップ3と4で準備したすべての書類を添えて、証券会社に提出します。郵送で提出することが一般的です。

提出する前には、必ずすべての書類のコピーを取っておくことをお勧めします。万が一の郵送事故や、後で内容を確認したくなった際に手元に控えがあると安心です。

書類に不備があると、手続きが遅れてしまう原因になります。証券会社からの連絡にすぐ対応できるよう、心づもりをしておきましょう。

ステップ6:相続人の口座へ資産の移管・名義変更

提出した書類に不備がなければ、証券会社で審査と名義変更の手続きが進められます。通常、書類提出から2~4週間程度で手続きが完了します。

手続きが完了すると、故人様の口座にあった株式や投資信託などが、財産を相続することになった相続人の口座へ移管されます。もし、相続人の方がその証券会社に口座をお持ちでない場合は、事前に新しく口座を開設しておく必要があります。

通常はここまでで証券会社側の名義変更等の手続きが完了しますが、事案によっては追加書類や別途の手続きが必要となることがあります。

【図解】証券口座の相続、必要書類と取得方法一覧

ここでは、証券会社の相続手続きで必要になる主な書類と、その取得方法を一覧にまとめました。ご自身の状況に合わせて、何が必要かを確認する際にお役立てください。

必ず必要になる書類

遺言書の有無などにかかわらず、ほとんどのケースで必要となる基本的な書類です。

| 書類名 | 取得場所 | なぜ必要か |

|---|---|---|

| 被相続人(故人)の出生から死亡までの戸籍謄本等 | 本籍地の市区町村役場 | 相続人が誰であるかを法的に確定させるため |

| 相続人全員の戸籍謄本(現在戸籍) | 本籍地の市区町村役場 | 相続人が現在も生存していることを証明するため |

| 相続人全員の印鑑証明書(発行後6ヶ月以内など期限あり) | 住所地の市区町村役場 | 遺産分割協議書などに押された印鑑が本人のものであることを証明するため |

| 証券会社所定の相続手続依頼書 | 取引のあった証券会社 | 相続手続きを正式に依頼するため |

※尼崎市にお住まいの方の戸籍謄本や印鑑証明書は、尼崎市役所や各サービスセンターで取得できます。郵送での請求も可能です。

ケース別に必要になる書類

ご状況に応じて、上記の書類に加えて以下の書類が必要になります。

| ケース | 追加で必要になる主な書類 | 注意点 |

|---|---|---|

| 遺言書がある場合 | 遺言書(公正証書遺言または自筆証書遺言) | 自筆証書遺言の場合は、家庭裁判所での「検認」手続きが必要です。 |

| 遺産分割協議をした場合 | 遺産分割協議書(相続人全員の実印を押印) | 誰がどの財産を相続するのかを明確に記載します。 |

| 家庭裁判所の調停・審判で決まった場合 | 調停調書謄本または審判書謄本 | 家庭裁判所に請求して取り寄せます。 |

証券会社の相続で起きがちな3つのトラブルと回避策

証券口座の相続は、預貯金とは異なる特有の注意点があり、思わぬトラブルに発展することもあります。ここでは、実際に私たちがご相談を受けることが多い3つの事例と、その回避策をご紹介します。

事例1:株価の変動で相続人間が不公平に…

株式は、ご存知の通り日々価格が変動します。遺産分割協議で「Aさんは甲社の株、Bさんは乙社の株」と決めた後、手続きが完了するまでの間に甲社の株価は下がり、乙社の株価は上がってしまう…ということが起こり得ます。

そうなると、Aさんから「不公平だ」と不満が出て、トラブルに発展しかねません。

【回避策】

このような事態を防ぐため、遺産分割協議書を作成する際に、「どの時点の株価で評価するのか」という基準日を明確に定めておくことが非常に重要です。「被相続人の死亡日(相続開始日)の終値」「遺産分割協議日の終値」など、相続人全員が納得する基準を決めて、その旨を協議書に記載しておきましょう。

事例2:相続人の一人が手続きに協力してくれない…

「遺産分割協議書に実印を押してくれない」「必要な書類を提出してくれない」など、相続人の一人が非協力的なために、手続きが全く進まなくなってしまうケースも少なくありません。

背景には、故人様との関係性や他の相続人への不満など、感情的なしこりが隠れていることも多いです。

【回避策】

まずは、なぜ協力してくれないのか、相手の言い分を冷静に聞く姿勢が大切です。感情的にならず、丁寧な対話を心がけましょう。それでも話し合いが難しい場合は、家庭裁判所に「遺産分割調停」を申し立てるという方法があります。調停では、調停委員という中立な第三者が間に入って話し合いを進めてくれるため、当事者同士よりも冷静に解決策を探ることができます。専門家が代理人として関与することで、話し合いを円滑に進められる可能性が高まる場合があります。

事例3:相続したくない…口座に借金があった

証券口座にあるのは、プラスの財産(株式や投資信託など)だけとは限りません。特に注意が必要なのが「信用取引」です。

信用取引を利用していると、証券会社からお金を借りて株式投資をしている状態、つまり口座に借金(負債)が存在する可能性があります。もしプラスの財産より負債の方が多い場合、その借金も相続してしまうことになります。

【回避策】

まずは証券会社に残高証明書を発行してもらい、資産と負債の全体像を正確に把握することが不可欠です。万が一、借金の方が多い、あるいは関わりたくないという場合は、「相続放棄」という選択肢があります。これは、プラスの財産もマイナスの財産も一切相続しないという手続きです。ただし、原則として「自分が相続人であることを知った時から3ヶ月以内」に家庭裁判所で手続きをする必要があります。この期限は非常に重要ですので、少しでも不安を感じたら、すぐに専門家へご相談ください。

相続放棄について、詳しくはこちらのページもご覧ください。

相続手続きに関するQ&A

最後に、証券会社の相続手続きに関してよくいただくご質問にお答えします。

Q. 手続きにはどれくらいの期間がかかりますか?

A. ケースバイケースですが、一般的な目安として、相続人が確定し、必要書類の収集を始めてから完了するまで、全体で2ヶ月~4ヶ月程度かかることが多いです。

内訳としては、戸籍謄本の収集や遺産分割協議に1~2ヶ月、書類を証券会社に提出してから手続きが完了するまでに2~4週間ほどです。相続人の人数が多い場合や、遺産分割協議が難航した場合は、さらに時間がかかることもあります。

Q. 相続した株式や投資信託はどうすればいいですか?

A. 相続した後の選択肢は、大きく分けて2つあります。

- そのまま保有する(名義変更)

今後、株価が上がることを期待する場合や、配当金・株主優待を受けたい場合などは、ご自身の証券口座に移して保有を続けることができます。 - 売却して現金化する

株式投資に興味がない、管理が面倒、あるいは他の相続人と公平に分けたいといった場合には、売却して現金に換えることができます。ただし、売却して利益が出た場合は、譲渡所得税がかかる点に注意が必要です。

どちらが良いかは、ご自身の投資経験や今後のライフプランによって異なります。税金のことも含め、慎重に判断しましょう。

Q. 費用はどれくらいかかりますか?

A. 手続きにかかる費用は、「ご自身で支払う実費」と「専門家に依頼した場合の報酬」に分けられます。

- 実費:戸籍謄本(1通450円)、印鑑証明書(1通300円前後)などの取得費用、証券会社によっては残高証明書の発行手数料(数千円程度)がかかります。

- 専門家への報酬:司法書士などに依頼する場合、依頼する業務の範囲(戸籍収集のみ、遺産分割協議書作成、手続き全体など)によって費用は異なります。

当事務所では、ご依頼いただく前に必ず明確なお見積もりを提示しております(※)。まずは無料相談をご利用いただき、どのくらいの費用がかかるのかを確認してみてください。※無料相談は初回60分まで、お見積りはご依頼を前提とする場合に限ります。

尼崎で証券会社の相続手続きにお困りなら、れみらい事務所へ

ここまで、証券会社の相続手続きの流れや注意点について解説してきましたが、いかがでしたでしょうか。

「やっぱり書類集めが大変そう…」「相続人同士で揉めないか心配…」「仕事や家事で忙しくて、手続きを進める時間がない…」

もし、少しでもこのように感じられたら、ぜひ私たち司法書士法人れみらい事務所にご相談ください。

相続の専門家である司法書士にご依頼いただくことで、

- 戸籍謄本の収集等の業務を委任でき、取得手続きの代行を行うことが可能です。

- 法的に有効な遺産分割協議書の作成をサポートし、将来的な争いのリスクを低減することを目指します。

- 証券会社とのやり取りを含め、手続き全体をスムーズに進められるよう支援します。

何より、専門家が伴走することで、手続きに対する精神的なご負担を大きく軽減できるはずです。

私たち司法書士法人れみらい事務所(兵庫県司法書士会所属/所在地:兵庫県尼崎市南塚口町2丁目19番2号 若松ビル201/代表司法書士 上西祥平、大貫智江)は、ここ尼崎市に拠点を置き、これまで数多くの相続問題と向き合ってまいりました。法律の専門家として手続きを正確に進めるのはもちろんのこと、ご家族を亡くされたご依頼者様のお気持ちに寄り添い、心と想いを大切にすることを何よりも重視しています。

初回のご相談は無料です(※初回60分まで)。どんな些細なことでも構いません。まずはお気軽にお話をお聞かせください。あなたのお悩みを解決するお手伝いができれば幸いです。

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。

叔父・叔母の相続手続き|税金とトラブル回避の全知識

突然の連絡…「叔父・叔母の相続人です」と言われたら

「疎遠にしていた叔父(叔母)が亡くなり、あなたが相続人になりました。」

ある日突然、このような連絡を受けたら、誰でも戸惑い、不安な気持ちになるのではないでしょうか。「相続なんて初めてで、何から手をつけていいか全くわからない」「他の親族と揉めたくない」「借金があったらどうしよう…」そんなお悩みを抱えて、このページにたどりかれたのかもしれません。

ご安心ください。この記事では、司法書士である私たちが、叔父・叔母の相続という複雑な状況に直面したあなたのために、やるべきことの全体像と具体的なステップ、そして思わぬ落とし穴を避けるための知識を、一つひとつ丁寧に解説していきます。

まずは深呼吸をして、落ち着いて現状を把握することから始めましょう。この記事を読み終える頃には、漠然とした不安が晴れ、次にとるべき一歩が明確になっているはずです。

まずは落ち着いて確認!あなたが相続人になるケースとは?

「そもそも、なぜ甥や姪である自分が相続人に?」と疑問に思われるかもしれませんね。法律では、誰が遺産を相続できるかについて、優先順位が定められています。

- 第一順位:亡くなった方の子ども

- 第二順位:亡くなった方の父母や祖父母(直系尊属)

- 第三順位:亡くなった方の兄弟姉妹

叔父・叔母に子どもがおらず(第一順位)、すでに父母や祖父母も亡くなっている場合(第二順位)、相続権は兄弟姉妹(第三順位)に移ります。そして、もし相続人となるはずの兄弟姉妹(あなたにとっての親)がすでに亡くなっている場合、その子どもである甥・姪が代わりに相続人となるのです。これを「代襲相続(だいしゅうそうぞく)」と呼びます。

つまり、あなたが叔父・叔母の相続人になったということは、このようなケースに当てはまっている可能性が高いのです。

相続でやるべきことの全体像【5つのステップ】

相続手続きは複雑に思えますが、大きく分けると以下の5つのステップで進んでいきます。まずは全体像を掴んで、今後の見通しを立てましょう。

- 相続人の確定:誰が相続人なのかを戸籍で正確に確定させます。

- 財産の調査:預貯金や不動産、そして借金など、全ての財産を調査します。

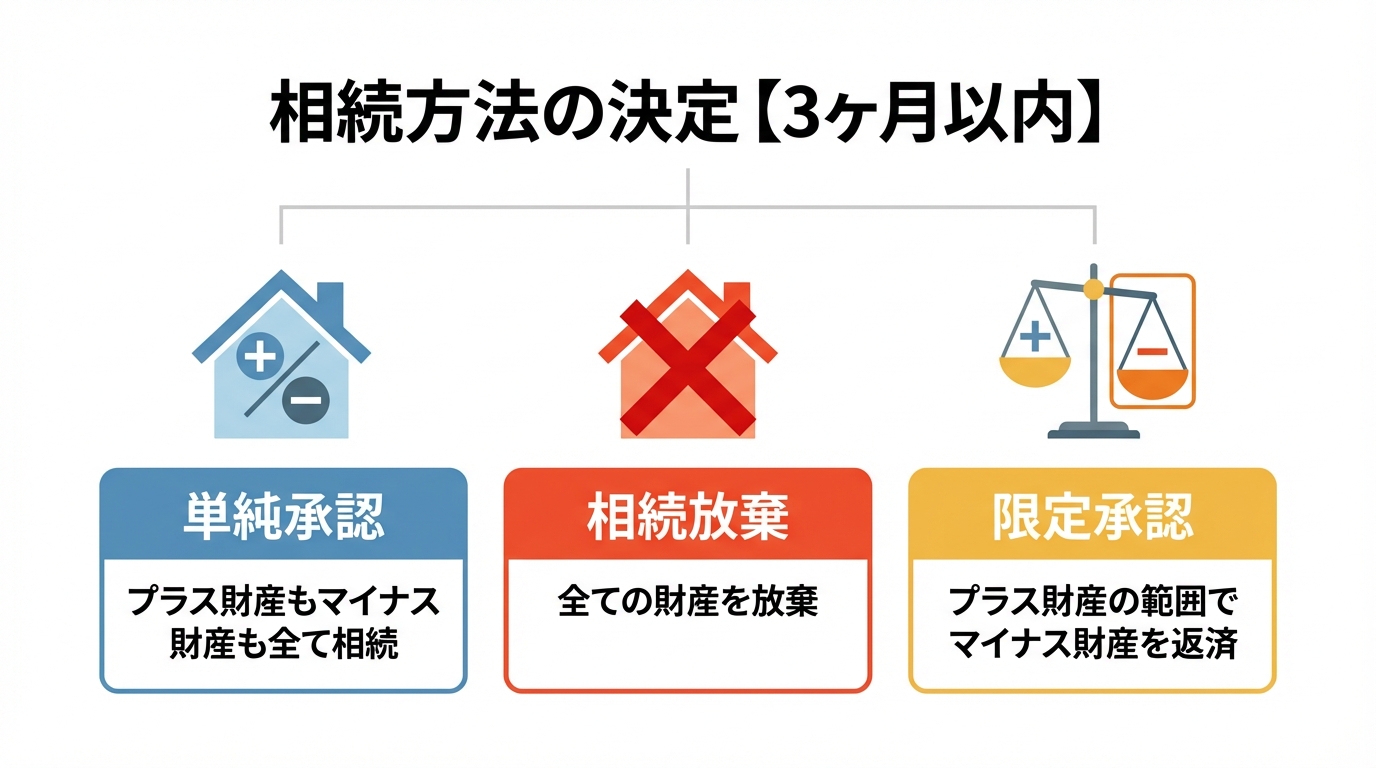

- 相続方法の決定:財産を相続するのか、放棄するのかを決めます。(原則3ヶ月以内)

- 遺産分割協議と名義変更:相続人全員で遺産の分け方を話し合い、不動産などの名義を変更します。

- 相続税の申告・納付:必要に応じて、税務署に相続税の申告と納付をします。(10ヶ月以内)

この流れに沿って、一つずつ着実に進めていくことが大切です。次の章から、各ステップで具体的に何をすべきかを詳しく見ていきましょう。

【ステップ別】叔父・叔母の相続手続きの具体的な流れ

ここからは、先ほどお伝えした5つのステップについて、具体的な作業内容と注意点を解説します。「何を」「どこで」「どのように」進めるのかを一緒に確認していきましょう。

①相続人の確定:戸籍謄本を集めて関係者を洗い出す

相続手続きの第一歩は、「誰が相続人なのか」を法的に証明することです。そのために、亡くなった叔父・叔母の「生まれてから亡くなるまでの一連の戸籍謄本(除籍謄本、改製原戸籍謄本)」を全て集める必要があります。

さらに、甥・姪が相続人になるケースでは、叔父・叔母の兄弟姉妹(あなたのお父様やお母様、そのご兄弟など)全員が相続の対象となるため、その方々の戸籍謄本も必要になるなど、収集範囲が非常に広くなる傾向があります。本籍地が各地に点在している場合は、それぞれの市区町村役場に請求する必要があり、時間も手間もかかる大変な作業です。

しかし、この相続人調査を正確に行わないと、後の遺産分割協議が無効になってしまう可能性もあるため、非常に重要なステップです。詳しくは相続人調査・戸籍の収集についてのページもご覧ください。

②財産の調査:プラスの財産もマイナスの財産も全て調べる

次に、叔父・叔母がどのような財産を遺したのかを調査します。注意すべきなのは、預貯金や不動産といった「プラスの財産」だけでなく、借金やローン、未払いの税金といった「マイナスの財産」も相続の対象になるという点です。

| プラスの財産 | マイナスの財産 |

|---|---|

| 預貯金、株式、投資信託 | 借金、ローン(住宅・自動車など) |

| 不動産(土地、建物) | クレジットカードの未払い金 |

| 生命保険金、死亡退職金 | 未払いの税金や社会保険料 |

| 自動車、貴金属 | 誰かの借金の保証人になっている地位 |

手掛かりとなる預金通帳や郵便物などを探し、金融機関への残高証明書の請求や、法務局での不動産登記簿謄本の取得、信用情報機関への照会などを行います。全ての財産が判明したら、「財産目録」として一覧にまとめておくと、後の手続きがスムーズに進みます。

③相続方法の決定:相続するか、放棄するか【3ヶ月が期限】

財産調査の結果、もしプラスの財産よりマイナスの財産の方が多い場合は、「相続放棄」を検討する必要があります。相続放棄の申述期間は原則「相続の開始と自己が相続人であることを知った時」から3か月以内です。3か月以内に家庭裁判所へ申述書を提出する必要があり、裁判所の審査が期限後に続いても申述の提出が期限内であることが重要です。期限の計算は例外(休日扱い等)があるため、疑問があれば早めに専門家へ相談してください。

- 単純承認:プラスの財産もマイナスの財産も全て受け継ぐ、最も一般的な方法です。

- 相続放棄:全ての財産を受け継ぐ権利を放棄します。借金が多い場合に有効です。

- 限定承認:プラスの財産の範囲内でマイナスの財産を清算し、もし財産が残れば受け継ぐ方法です。

3ヶ月という期間はあっという間に過ぎてしまいます。この期間を過ぎると、原則として単純承認したとみなされ、莫大な借金を背負うことにもなりかねません。財産調査で少しでも不安を感じたら、すぐに専門家へ相談することをおすすめします。当事務所でも相続放棄についてのご相談を承っております。

④遺産分割協議と名義変更:相続人全員の合意が必須

相続すると決めたら、次に相続人全員で「誰が」「どの財産を」「どれくらい」相続するのかを話し合います。これを「遺産分割協議」と呼びます。

叔父・叔母の相続では、普段付き合いのない親族同士で話し合うことも多く、スムーズに進まないケースも少なくありません。協議がまとまったら、その内容を証明するために「遺産分割協議書」を作成し、相続人全員が署名と実印の押印をします。この書類は、後の不動産や預貯金の名義変更手続きで必須となります。

遺産分割協議書が完成したら、法務局で不動産の名義変更(相続登記)を行ったり、各金融機関で預貯金の解約・名義変更手続きを進めていきます。

知らないと損をする?相続税の重要ポイント

相続手続きと並行して考えなければならないのが「相続税」です。特に、甥・姪が相続する場合には、知っておくべき重要な注意点があります。

相続税はかかる?基礎控除額の計算方法

まず、遺産を相続したからといって、必ず相続税がかかるわけではありません。相続税には「基礎控除」という非課税枠があり、遺産の総額がこの範囲内であれば、相続税の申告も納税も不要です。

基礎控除額 = 3,000万円 + (600万円 × 法定相続人の数)

例えば、法定相続人が甥・姪あわせて3人いる場合、基礎控除額は「3,000万円+(600万円×3人)=4,800万円」となります。遺産の総額が4,800万円以下であれば、相続税はかかりません。

要注意!甥・姪の相続税は2割増しになる

叔父・叔母の相続で最も注意したいのが、「相続税額の2割加算」という制度です。これは、亡くなった方の配偶者と一親等の血族(子や親)以外の人が遺産を相続した場合、算出された相続税額が2割増しになるというものです。

甥・姪は、叔父・叔母から見ると「兄弟姉妹の子」であり、一親等の血族ではないため、この2割加算の対象となります。同じ額の遺産を相続しても、子どもが相続する場合に比べて納税額が多くなることを、あらかじめ理解しておく必要があります。

相続税の申告と納付は10ヶ月以内

遺産の総額が基礎控除額を超え、相続税がかかる場合は、「被相続人が亡くなったことを知った日の翌日から10ヶ月以内」に税務署へ申告し、納税まで済ませなければなりません。

この10ヶ月という期限は、相続人の確定から遺産分割協議の完了まで、全ての相続手続きを終える上での一つの大きな目標期間となります。期限を過ぎてしまうと、ペナルティとして延滞税などが課される場合があるため、計画的に手続きを進めることが非常に重要です。納税資金も現金で一括納付が原則ですので、早めに準備しておく必要があります。

円満な相続のために。トラブルを回避する3つの秘訣

叔父・叔母の相続は、相続人同士の関係性が疎遠であることが多く、ささいなことから感情的な対立に発展しやすい傾向があります。ここでは、私たちが多くのご相談をお受けする中で見えてきた、トラブルを未然に防ぐための3つの秘訣をお伝えします。

秘訣①:丁寧なコミュニケーションを心がける

相続トラブルの多くは、コミュニケーション不足や、一方的な連絡が原因で起こります。特に、初めて連絡を取る相続人がいる場合は、突然電話をするのではなく、まずは丁寧な手紙を送るなど、相手への配慮を忘れないようにしましょう。

話し合いの場では、感情的にならず、戸籍謄本や財産目録といった客観的な資料をもとに、冷静に話し合うことが大切です。「自分はこれだけ欲しい」と主張するだけでなく、相手の状況や意見にも耳を傾ける姿勢が、円満な解決への第一歩となります。

秘訣②:遺言書があれば内容を尊重する

もし叔父・叔母が遺言書を遺していた場合、原則としてその内容が最優先されます。たとえその内容が、法定相続分とは異なるものであったとしても、まずは故人の最後の意思として尊重する姿勢が大切です。

ただし、一つ知っておくべきことがあります。兄弟姉妹やその代襲相続人である甥・姪には、遺産の最低限の取り分を主張できる権利である「遺留分」がありません。そのため、「全ての財産を特定の誰かに譲る」といった内容の遺言書があった場合、他の相続人は遺産を全く受け取れない可能性もあります。この点は、叔父・叔母の相続における大きな特徴の一つです。

秘訣③:相続人の一人に負担を押し付けない

戸籍の収集、財産の調査、各所への連絡など、相続手続きには膨大な手間と時間がかかります。これらの負担を、例えば「叔父・叔母の家の近くに住んでいるから」といった理由で、特定の相続人一人に押し付けてしまうと、その人の不満が募り、トラブルの原因となります。

「何か手伝えることはないか」と声をかけたり、手続きにかかった費用(戸籍の取得費用や郵送費など)は相続財産から精算するなど、全員で協力し、公平に進めていく意識を持つことが重要です。もし全員が忙しくて手続きを進めるのが難しい場合は、専門家に一括して依頼することも、公平な解決策の一つと言えるでしょう。

手続きが複雑で不安…そんな時は専門家への相談も選択肢に

ここまでお読みいただき、「思った以上にやることが多くて大変そうだ」「自分たちだけで円満に進められるだろうか」と、かえって不安が大きくなってしまった方もいらっしゃるかもしれません。そんな時は、一人で抱え込まずに、私たちのような相続の専門家を頼ることも考えてみてください。

司法書士に相談するメリットとタイミング

司法書士にご依頼いただくことで、以下のようなメリットがあります。

- 正確かつ迅速な手続き:煩雑な戸籍収集や書類作成を代行し、法的に不備のない手続きをスムーズに進めます。

- 精神的・時間的負担の軽減:面倒な手続きから解放され、ご自身の時間を大切にできます。

- 中立的な調整役:相続人同士の間に立ち、客観的な視点から円満な話し合いをサポートします。

特に、「相続人の数が多くて戸籍集めが大変」「他の相続人と面識がなく、どう連絡していいかわからない」「相続財産に不動産が含まれている」といったケースでは、専門家のサポートが大きな力になります。

れみらい事務所の「相続手続きトータルサポート」

私たち司法書士法人れみらい事務所(所在地:兵庫県尼崎市南塚口町2丁目19番2号 若松ビル201 代表司法書士 上西祥平・大貫智江/兵庫県司法書士会所属)では、相続に関するあらゆる手続きをワンストップでサポートする「相続手続きトータルサポートプラン」をご用意しています。

戸籍の収集から財産調査、遺産分割協議書の作成、そして最も専門性が求められる不動産の名義変更(相続登記)まで、相続に関する全ての手続きを司法書士が一貫して手続きを支援し、可能な限り負担を軽減するよう努めます。

当事務所では、初回のご相談は無料(相続に関するご相談で初回60分まで)でお受けしています。また、女性司法書士も在籍しており、ご希望があれば面談担当を指定することも可能です。「何から相談していいかわからない」という段階でも全く問題ありません。まずはあなたの状況を、私たちに聞かせていただけませんか?(ご相談は司法書士法人れみらい事務所まで。所在地:兵庫県尼崎市南塚口町2丁目19番2号 若松ビル201 代表司法書士 上西祥平・大貫智江/兵庫県司法書士会所属)まずは無料相談からはじめてみませんか?

当事務所は兵庫県尼崎市を拠点に、相続や遺言に関する手続きをサポートしています。相続手続きでは、戸籍収集や遺産分割協議書の作成、不動産の名義変更など、複雑な手続きを一括してお任せいただけます。また、遺言書の作成支援も行っており、将来の相続に備えた適切なアドバイスを提供しています。

初回のご相談や費用のお見積もりは無料で承っておりますので、お気軽にご相談ください。